借金減額診断のデメリットは怪しい?おすすめの理由と借金減額シミュレーターの注意点

借金返済が辛い方は、「借金は減らせないのか?」「この借金がなくなればなー」と思うこともあるでしょう。でもそんな虫の良い話なんてないよねと諦めてしまっている方もいると思います。

借金減額なんて嘘みたいな話で詐欺では?と思うかもしれませんが、実は法律に則った方法で返せない借金を救済してもらえる方法があります。法的手続きであったり債権者との交渉の上「減額」「免除」されるものなので、怪しいものではありません。

あなたの借金を法的に借金を減らしたりなしにすることができるかどうかを知るために、まず試してみたいのが「借金減額診断」です。借金減額シミュレーターとか借金減額シュミレーターなんて言われていることもあります。

具体的に何ができ、どういった情報を与えてくれるものなのか、目的や使い方も踏まえて解説。気になるデメリットについてもわかりやすくお伝えするので、ぜひ参考にしてみてください。

Contents

- 1 借金減額診断とは?借金減額の可能性をシミュレーションできる診断ツール!

- 2 借金減額診断を受ける場合のデメリットとは?注意点5つ

- 3 借金減額診断を利用しただけでブラックになることはない

- 4 借金減額診断選びは借金減額の成功、失敗を分けるかも!3つのポイントに気をつけて選ぼう

- 5 借金減額診断をするタイミングは?借金地獄に陥る前の借金やばいかもという段階から検討を!

- 6 借金減額診断のあるおすすめの弁護士・司法書士事務所をチェック

- 7 債務整理とは?4つの方法のメリット・デメリットや条件を詳しく解説!

- 8 借金減額は怪しい手続きではないがデメリットのチェックは不可欠!

- 9 借金減額のデメリットを軽減するコツを紹介します

- 10 債務整理を行った際の費用相場は?

- 11 どのような手続きを選択しても減額できない借金もある

- 12 借金減額診断(借金減額シミュレーター)は借金で悩む人の強い味方!相談の足がかりに!

借金減額診断とは?借金減額の可能性をシミュレーションできる診断ツール!

借金減額診断は、借金減額シミュレーター(借金減額シュミレーター)とも呼ばれています。

その名前のとおり、「借金を減額できる可能性」を診断できる便利ツールです。

色々な弁護士事務所や司法書士事務所がインターネット上で公開していて、誰でも自由に無料で24時間いつでも利用できるものも多いです。

「借金減額」というキーワードに対して、「なんとなく怪しい」「嘘っぽい、何らかの罠や詐欺なのでは?」と、不信感を抱いてしまう方も多いかもしれません。

しかし、借金問題を抱える人々を「借金を減らすことで」救済するための方法は数多くあります。

- 借金一本化のためのおまとめローン

- 低金利ローンへの借り換え

- 繰り上げ返済

などもその一つです。

上記には、新たなローン審査を通さないといけないとか、ある程度余裕のあるお金が手元にないとそもそもできないといった問題があります。

今目の前にある「返せない借金」をすぐにどうにかしたい、根本的に解決したいという場合に注目したい手続きがあります。

それが、「借金救済措置」とも言われている債務整理や、払いすぎたお金を返してもらう手続きである過払い金請求です。

借金減額診断・借金減額シミュレーターは、まさにこの「債務整理」で借金を減らせるのか?債務整理のどの方法で減らせるのか?いくら位減らせるのか?の目安を知ることができるツールです。

まずは。必要項目を入力するところからスタートです。難しい質問はありません。時間もかからないのですぐに行なえますよ!

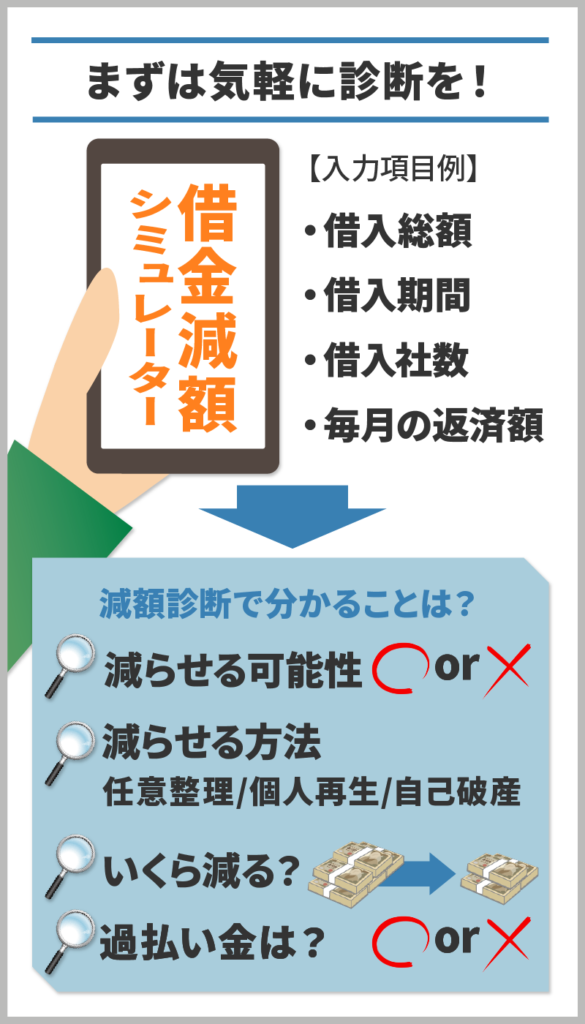

【入力項目例】

- 借入額(複数社から借りているという場合は、全てを合算した借入総額)

- 借入期間(その借金をいつから借りて今返済中なのか)

- 借入社数

- 毎月の返済額(複数社へ返済している場合は、全てを合算する)

- 結果を受け取る連絡先(メールや電話番号)・氏名(匿名OKのところが多い)

すると、簡易結果を受け取ることができます。

- 借金が減らせる可能性があるのか?

- 借金がどのような方法で減らせるのか?

- 過払い金が発生している可能性があるか?

弁護士や司法書士にいきなり借金相談に行くのは敷居も高いしなかなか一歩が踏み出せないという方でも、ネット上で借金減額の可能性がわかるツールです。しかも無料でいつでもどこでもスマホやパソコンで利用できるのであれば、手軽ですしやってみてもいいかなと思われるのではないでしょうか。

そもそも債務整理や過払い金請求をすると、なぜ借金が減らせるのか?

多額の借金や、収入の低下などにより「借金が返せない」となってしまっている方は、一人で抱え込まずに、まずは借金問題について相談することが大事です。

- 全国の財務局多重債務相談窓口

- 日本司法支援センター(法テラス)

- 日本弁護士連合会

- 日本司法書士会連合会

- 日本貸金業協会

- 財団法人日本クレジットカウンセリング協会

- 全国銀行協会

- 法テラス

闇金の取り立てで悩んでいる方もいらっしゃるでしょう。

闇金の借金については上記に加えて更に、

- 警察

- 消費者生活センター

こういった先に相談することができます。

一人で悩んでいても、借金問題は解決しません。上記のような専門家に相談することをおすすめします。

相談すると、借り入れ状況や収支の状況から、「債務整理」という手続きを勧められる可能性があります。

法律で認められた方法で、借金を減額するための制度のこと。主に自己破産・個人再生・任意整理といった種類があり、利息カットや借金元金を含めた総額の大幅カット、借金自体をゼロにするなどを目指せる手続きです。

もっとも借金減額効果が高いのは自己破産という手続きです。「破産」というキーワードは聞いたことがある方もいらっしゃるのではないでしょうか。

自己破産は、裁判所に申し立てをし、裁判所の許可が下りれば、借金をゼロにすることもできる手続きです。一定額以上の財産が没収されたり、一定期間新たなローンが組めないなどのデメリットはありますが、借金返済の義務自体がなくなるため、日々の借金問題から解放されます。

個人再生や任意整理を選んだ場合でも、元金分を含めた借金総額の大幅圧縮や、将来利息カットによる総返済額の減額、返済期間を長くして分割返済することで、返済負担が軽減します。

こちら2つの手続きは、自己破産とは異なり借金返済自体は手続き後も残るため、借金からは完全には解放されませんが、返済の目処が立つため精神的不安から解放されるでしょう。

債務整理の1つに、特定調停という手続き方法もあります。特定調停は裁判所が仲介して債権者との合意を目指す手続きです。特定調停の特徴は、裁判所が仲介に入ってくれるというものになります。債権者と債務者が将来利息のカットなど合意を目指すものであり、任意整理と似たような手続きですが仲介者が入るのが大きな違いです。特定調停は弁護士・司法書士が入らないため費用を抑えることができますが、成功率が低いというデメリットもあります。また、信用情報に事故情報が登録されるため成功・失敗問わずブラックになってしまいます。また、特定調停では債務者本人が出頭しなければいけないため、平日に時間を作る必要もあります。特定調停に失敗すると別の債務整理手続きを選択しなければいけないでしょう。

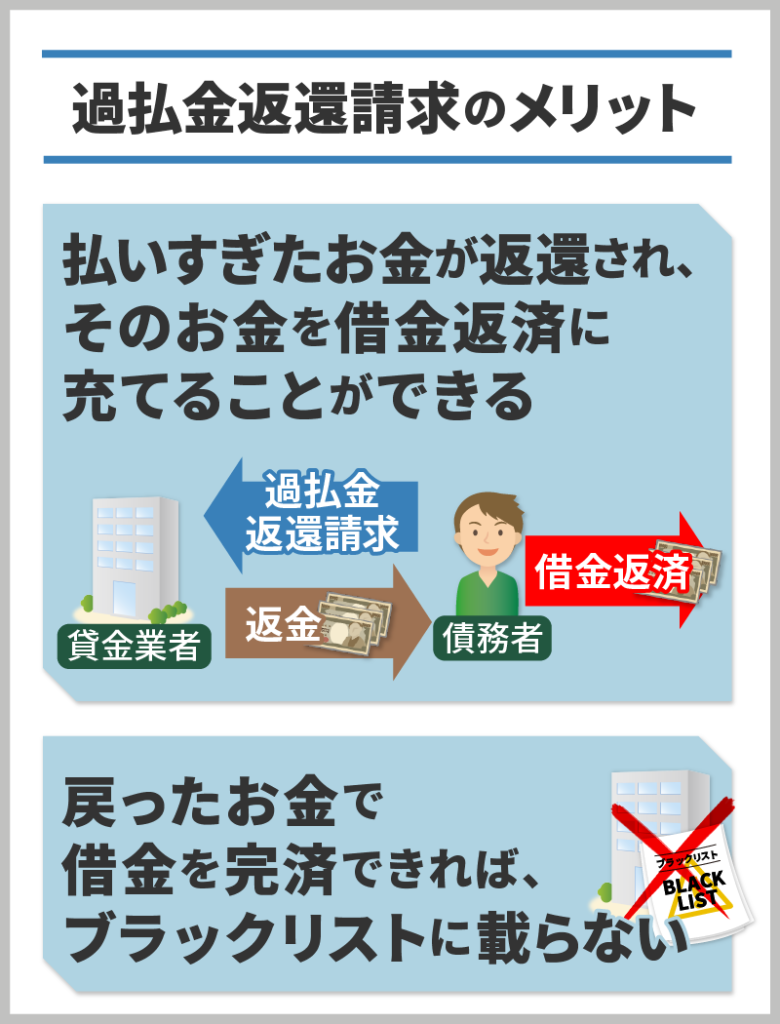

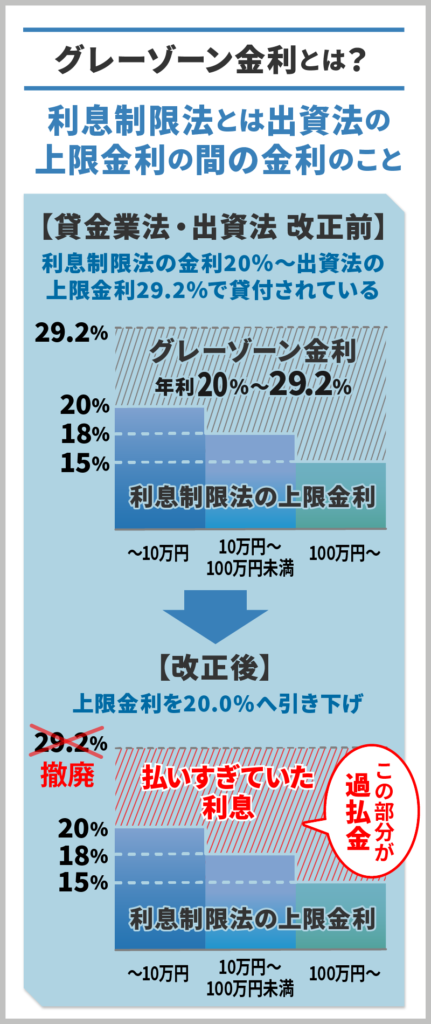

また、借金を減らす、なしにするのではなく、今まで貸金業者に払いすぎていた利息分を返してもらうことで、今の借金総額を減らすことができる可能性があります。

それが過払い金返還請求です。

過去の借金返済で支払い過ぎていたお金を取り戻す手続きのこと。金融業者から過去の取引履歴を取り寄せ、引き直し計算した結果を踏まえて交渉すれば、過払い金を取り戻せる可能性があります。

過去にグレーゾーン金利で借入を行っていた場合、法律で認められている以上の金利手数料を支払っている可能性が。これを取り戻し、残債と差し引きすることで、現在背負っている借金を減らせるでしょう。

しかし、上記でお伝えした債務整理や過払い金返還請求の手続きは、誰でも自由に選んで行えるわけではありません。もちろん条件はありますし、メリット・デメリットもあるため、向いている人、向いていない人が存在します。

過払い金返還請求のデメリットは?

過払い金が発生しているかどうかは、過去の借金の状況によって異なります。また、自身が選択できる債務整理の方法は、収入金額や収入の安定度によっても違ってくるからです。

たとえ「合法的に借金を減額する方法がある」と知っていても、自分に合わない方法を選んでしまっては意味がありません。しかし、法律に関する予備知識を持たないまま、自分にぴったりの減額方法を判断するのは難しいでしょう。

また、法的手続きのため、交渉力を要したり、書類や手続きが煩雑である、費用が高額になる可能性もあります。

それを可能にしてくれるのが、「借金減額診断」です。スマホで簡単に借金が減るかどうかの可能性を診断してもらえるもので、借金に関する情報(借り入れ期間、借り入れ金額、返済状況など)を入力すると、借金減額の可能性を診断してくれます。

借金減額診断の運営元は債務整理の専門家事務所であれば安心

GoogleやYahooなどの検索窓に「借金減額」「借金減額診断」「減額シミュレーター」などと入力すると、インターネット上に多数出てくるかもしれません。SNSの広告などでも目にするようになってきていますね。

「一体なぜ?」「何の目的で?」と不安を感じてしまう方もいるかもしれません。

借金減額診断やシミュレーターの多くは、債務整理をはじめとする借金問題解決のプロである専門家(弁護士事務所や司法書士事務所)によって運営されています。

「債務整理」や「借金救済制度」といったキーワードの知名度が広がっていますが、先ほどもお伝えしたとおり、自分に合った方法を知り、選択するのは簡単ではありません。また、全てのシミュレーターが安全とは言い切れません。

とはいえ、一般の方にとって、専門家への相談は非常にハードルが高い行為です。

- 本当に借金減額できるのかわからない…

- こんな状況で相談しても良いのかどうか不安

- もしも門前払いされてしまったら…

- そもそもいきなり相談には行きづらい…

このような不安を相談前に払拭するのは難しいでしょうし、実際に敷居が高く、「やっぱりまたにしよう…」「どうせ減らないかもしれないから無駄足かも」と諦めてしまう方もいるかもしれませんね。

でも、借金が本当に減らせて今の借金苦の生活から抜け出すことができるのであれば、それは検討した方が良いはずです。

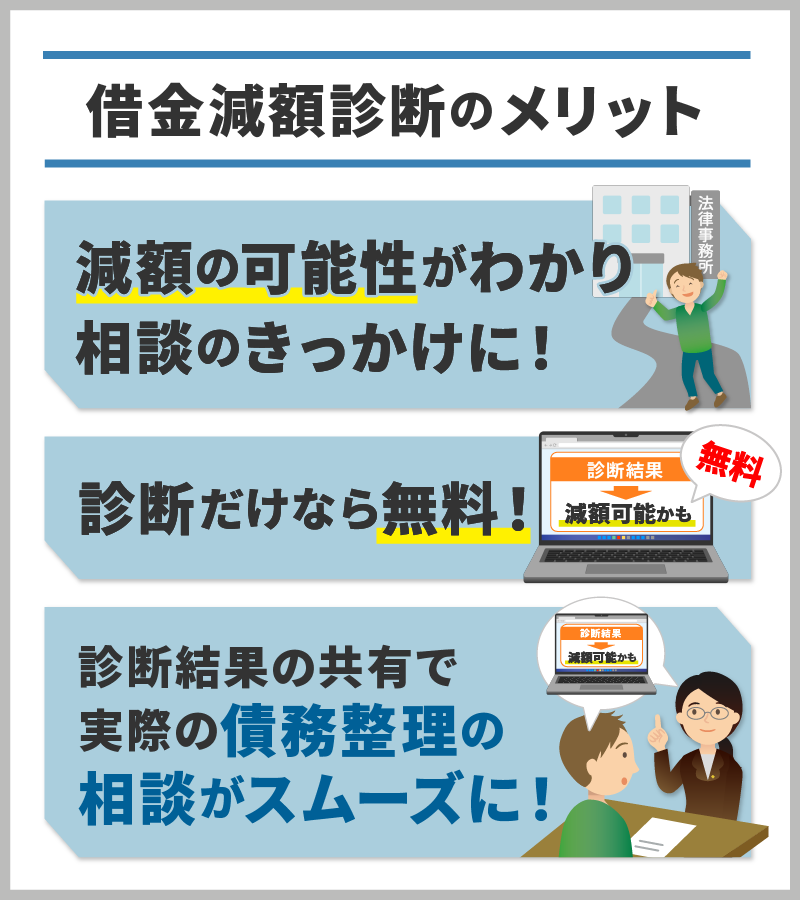

借金減額診断ツールを使うメリットは、

- 借金が減るかもしれない、借金を減らせる手段があることが分かるため、専門家への相談のきっかけになる

- 減額診断をするだけであれば、無料!特に費用はかからない(費用がかかるものは悪徳業者が絡んでいる可能性があるので使用NG)

- 診断結果を診断した事務所と共有すれば、実際に債務整理の依頼をする際にスムーズ

事前に「借金を減額できる可能性がある」とわかっていれば、専門家に相談するきっかけになるでしょうし、「債務整理の〇〇の手続きで△△万円減らせる可能性がある」と診断されたのであれば、その旨を伝えれば相談もスムーズです。

診断は無料です。また、診断しただけでは、債務整理の依頼をしたことにはならないので安心してOKです。

実際に債務整理の依頼をしたい!とおもったら、弁護士事務所や司法書士事務所に改めて相談する必要があります。その際には、シミュレーション結果を踏まえての話となるため、「楽に情報共有できる」というメリットも期待できるでしょう。

運営元をチェックしなければ、弁護士や司法書士が直接面談を行うことなく異常に高い報酬を請求され、不利益な助言や債務整理を行われてしまうようなリスクもあります。債務整理二次被害者が増えていることが問題となっているのも事実です。

無料でいつでも利用可能なので、あとあとしつこい営業電話があるのでは?などの心配がある場合は、診断のコメント欄にその旨入力しておいたり、口コミを事前にチェックするのも手です。

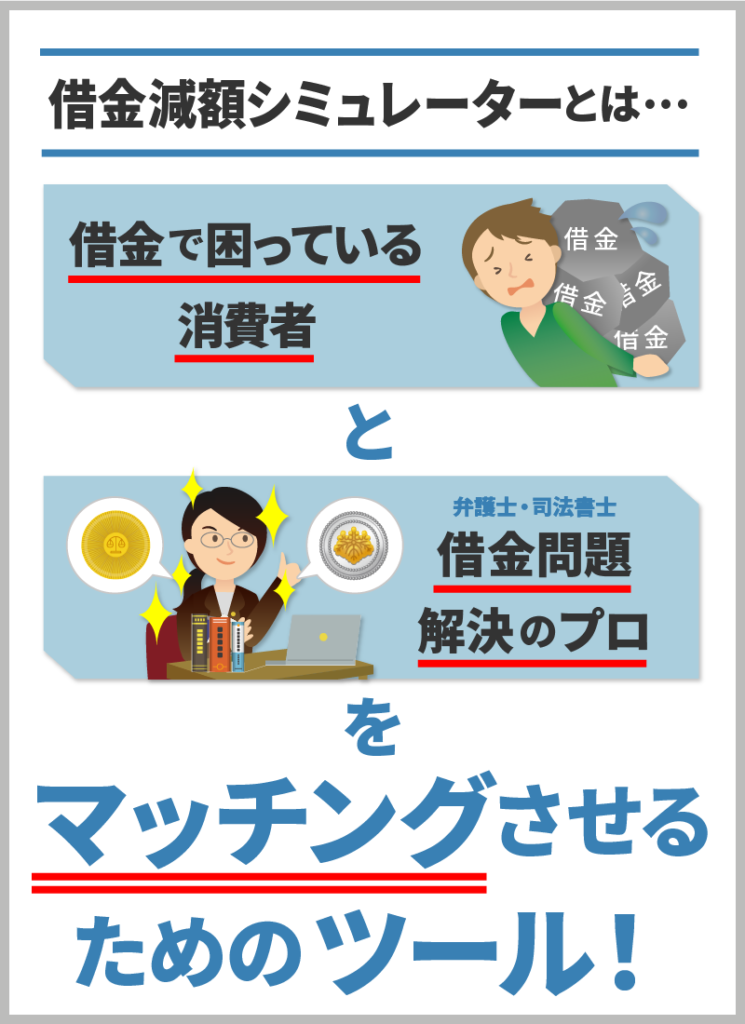

専門家も「借金に困っている人」を救済したい!自分たちの事務所へ相談してくれると良いのにな!というところから、借金減額診断ツールを使ってそういった人とつながることを目的としています。

借金減額シミュレーションは、「借金に困っている人(消費者)x借金に困っている人を助けられる人(弁護士や司法書士といった専門家)」のマッチングのためのツールとも捉えられます。

借金減額診断は無料で利用できるケースがほとんど!

借金減額診断を受ける際に、気になるのが「利用料金」についてです。いくら便利なツールであっても、有料であれば利用をためらう方も多いでしょう。

借金減額診断は、借金問題を抱え、悩む方向けのサービスです。経済的に厳しいのは当然のこと。無料で利用できるケースがほとんどですから、ご安心ください。

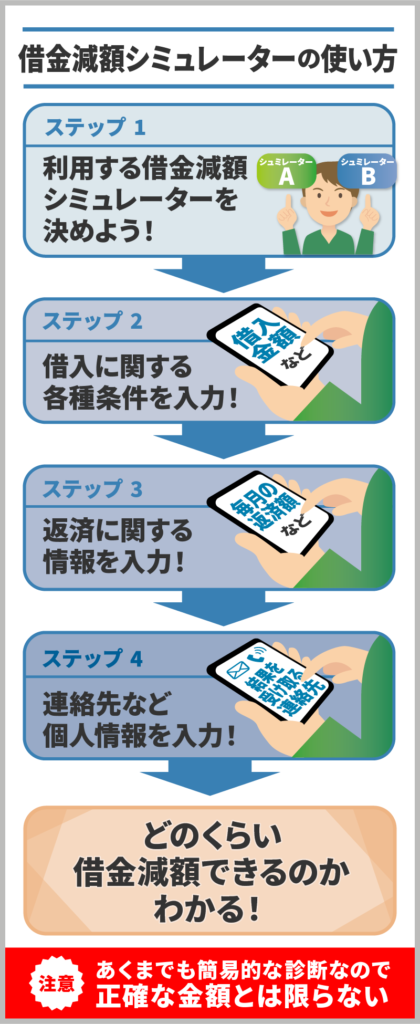

スマホと借入状況を用意すればすぐ診断!借金減額シミュレーターの使い方

借金減額診断のためのシミュレーターツールは、以下のようにして使います。

- 利用する借金減額シミュレーターを決める

- 借入に関する各種条件を入力する(借り入れ金額・借り入れ期間・借り入れ社数・利率など)

- 返済状況に関する情報入力(毎月の返済額など)

- 氏名(匿名もあり)や連絡先(メールアドレスや電話番号)に関する情報入力

利用するシミュレーターによっては、匿名・連絡先入力なしで利用できるものもあります。結果を送付するために、メールアドレスや電話番号の入力がいるものが多いです。

どちらにしても、基本的に「指示されるとおりに必要な情報を入力していくだけ」で利用できるケースがほとんどです。決して難しくはありませんから、ぜひ一度、利用してみてください。

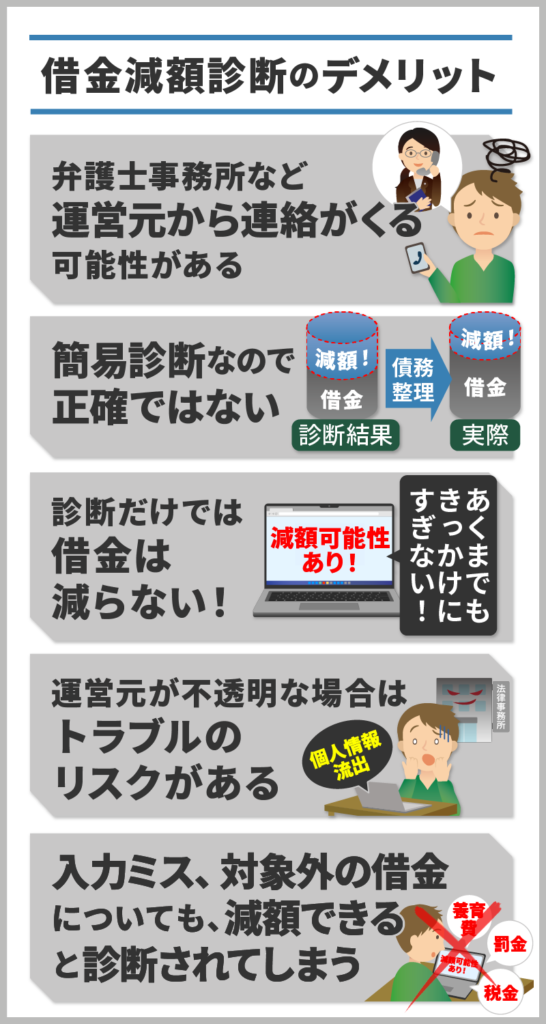

借金減額診断を受ける場合のデメリットとは?注意点5つ

借金減額シミュレーターを使えば、自身の借金を減額できる可能性について、無料で手軽にチェックできるでしょう。

「専門家に相談してみたい…」と思っている方にとっては、その足がかりとしても活用可能。しかし一方で、利用時にはそのデメリットやリスクについても知っておくのがおすすめです。

無料で手軽に利用できるツールだからこそ、ぜひ注意点にも目を向けてみてくださいね。5つのポイントを紹介します。

1.運営元の専門家事務所から連絡が来る可能性がある

先ほどもお伝えしたとおり、借金減額診断は専門家事務所にとって、「相談者を増やすきっかけ」です。診断を理由に、弁護士事務所や司法書士事務所から連絡が来る可能性があります。

連絡は、電話やメールで来るでしょう。「電話で対応するのはちょっと…」という場合は、連絡手段を事前に指定しておくのがおすすめです。

ただ、借金問題に困っている人を救おうと手を差し伸べてくれる専門家(弁護士や司法書士)の話は、あなたを困らせるものではなく、あなたの借金問題を解決してくれるためのものだと思いますので、一度借金相談してみることをおすすめします。最適な対処法をアドバイスしてくれるはずです。

2.必ずしも正確な借金減額金額が結果として出るわけではない

借金減額診断で得られるのは、あくまでもシミュレーション結果です。実際に必ずその金額だけ「減らせる」という金額ではなく、正確な結果が出るとは限らない点も、頭に入れておきましょう。

借り入れ状況を入力し、すぐに自動で〇〇万円減らせるという結果が表示される借金減額診断もあります。しかし、「減額可能」と表示されたとしても、油断は禁物です。

実際に手続きをスタートしてみたところ、減額不可能とわかるケースも存在しています。

借金減額診断で表示される結果を100%鵜呑みにしないように注意しましょう。100万円減額できるという診断結果でも、実際には10万円しか減らせなかったということもありますし、逆に、5万円しか減らせないという結果でも、30万円以上減らせたといったことになる可能性もあります。

借金減額シミュレーションの結果どおり、本当に負担を減らせるかどうかを判断するためには、ぜひ弁護士や司法書士に相談してみてください。

借金減額診断は、あくまでも「専門家に相談するための足がかり」として使ってみてください。

3.借金減額診断を利用しただけでは借金が辛いという状況は何も変わらない

借金減額診断は、あくまでも借金が減らせるかどうかを簡易に調べることが目的であり、借金問題解決のための第一歩としての「機会」にすぎません。

借金問題を抱えている人が診断を受ければ、今後の手続きについて、自身の可能性を把握できるでしょう。しかし、診断を受けただけでは、現実的には何も変わらないのです。

借金減額診断は、あくまでもきっかけに過ぎません。でも借金問題解決のための第一歩を踏み出せるという点では、大変有意義なものです。

借金減額診断の結果を踏まえて、次の第一歩を踏み出すことが大事です。専門家に相談し、実際に本当に借金が減らせるのか?いくら位減らせていくら位の費用がかかるのか?といった次の段階に進んでみることをおすすめします。

4.運営元がはっきりせずトラブルに巻き込まれるリスクがある

先ほどもお伝えしたとおり、借金減額診断の多くは、弁護士事務所や司法書士事務所によって運営されています。

しかしインターネット上には、運営元がはっきりしない借金減額診断も。こうした診断ツールを利用すると、思わぬトラブルに巻き込まれてしまう恐れがあるでしょう。

- 住所や氏名、勤務先など、個人情報の入力を求められる…個人情報の悪用の危険あり!

- 借金問題を知られ、闇金からの営業を受ける

- 手数料や利用料を請求される

こうしたトラブルを防ぐためには、診断ツールの「運営元」について、事前にしっかりと確認することが大切です。

- 借金減額診断のサイトに運営元の記載があるか?

- 運営元と記された事務所が実在するのか?

- 手数料について記載があるか?

これらのポイントについては、忘れずに必ずチェックしてみてください。

5.減らせない借金について入力してしまっても減額できるという結果になる可能性がある

税金や国民健康保険料、介護保険料、養育費、罰金、損害賠償金、公共料金、従業員の給与などはそもそも「債務整理」をすることができないです。

減額診断にその金額を入力して「減らせる」という結果となっても、それは実際には減らせない借金なので注意しましょう。

借金減額診断を利用しただけでブラックになることはない

借金減額診断を利用してもブラックにはなりません。

借金減額診断は、借金に悩む人が解決の糸口を探すためのきっかけとなるものです。何度でも試すことができますし、診断結果を見て詳しく相談することもできますのでメリットが大きいものだと考えて良いでしょう。

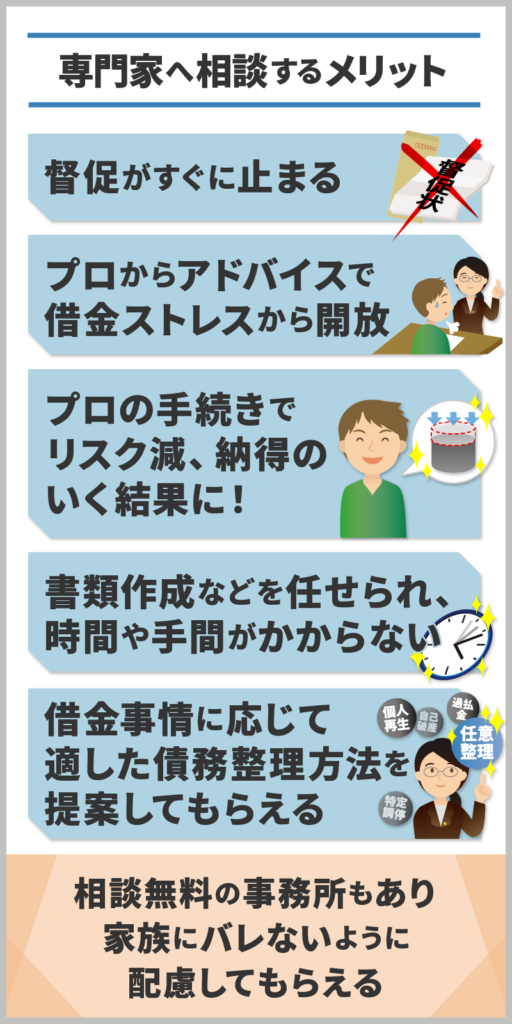

借金が本当に減るかどうか気になるなら専門家の無料相談を利用しよう

借金減額診断は簡易的なものですから、借金が本当に減るのか、いくら減らすことができるのかを知るためには具体的な相談が必要となります。

なぜなら、借金が減額できる金額を出すためには個人の借入額、返済期間だけでなく借入をした時期や金利、返済状況などの情報が必要となるためです。簡易診断では、これらの情報を具体的に知ることが出来ません。

借金問題を専門家に相談すると聞くと費用面が不安になるかもしれませんが、借金問題を扱う弁護士・司法書士事務所は無料で相談できるところが多くあります。何度でも無料で相談できる事務所もありますので、納得できるまで相談してみると良いでしょう。

相談だけで依頼しない、という選択をしても大丈夫です。アドバイスを受けて自分で対策しても良いですし、「合わないな」「思っていたのと違うな」と感じたのであれば依頼せず、他の事務所に相談することもできます。

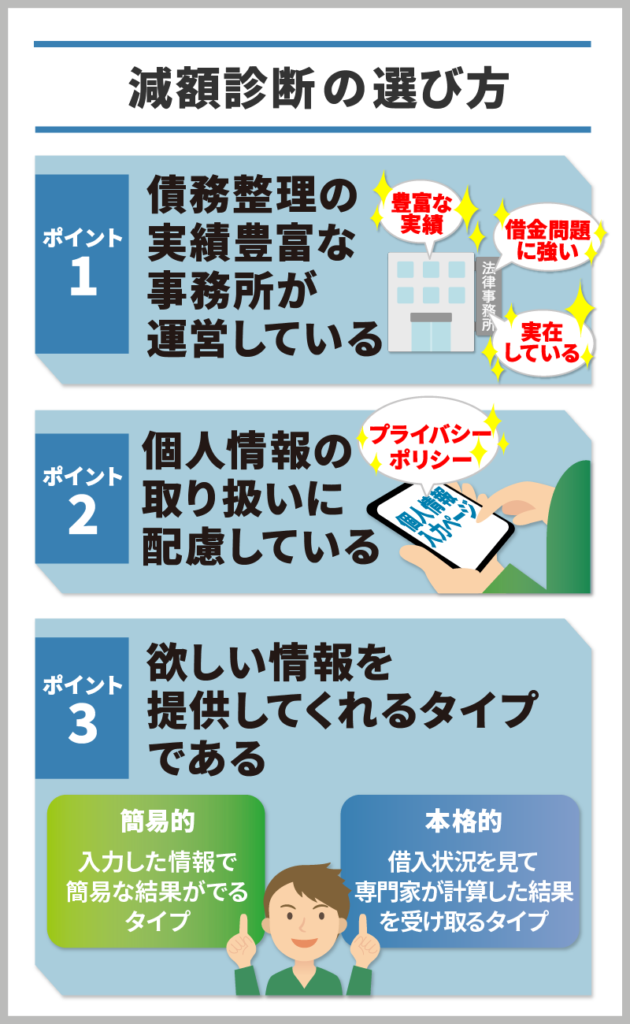

借金減額診断選びは借金減額の成功、失敗を分けるかも!3つのポイントに気をつけて選ぼう

インターネットで検索すると、様々な借金減額診断が見つかります。どれを使うのかで借金減額が成功するかどうかが変わってくる可能性があるので、減額診断選びは大変重要です。

借金減額診断選びで失敗しないために、借金減額診断を選ぶポイントを3つ紹介します。

1.借金減額診断を提供している事務所の債務整理や借金問題解決の実績が豊富であるかどうかはチェック必須!

借金減額診断には、必ず「運営元」の情報があります。運営元が弁護士や司法書士の事務所であることをまずは確認してください。

弁護士事務所や司法書士事務所ではない業者が運営している借金減額診断は。個人情報を悪用されたり不要な費用を請求されたりする詐欺サイトであるかもしれません。

悪質な減額診断を利用しないために注意したいポイントを見てみましょう。

- 提要元に注目する!:弁護士、司法書士事務所が提供している減額診断以外は利用しない

- 費用をチェックする!:無料のものを選ぶ。借金減額診断の利用料や、診断結果や相談に費用がかかる場合は悪徳業者の可能性が高い

- 個人情報の扱いも確認する!:匿名で利用できるものを選ぶ

ただし、専門家であればどの弁護士や司法書士が運営していても安心と言えない部分もあります。

最近は借金減額ツールや借金減額についての広告を見る機会が増えていますよね。テレビやネットでも「国が認めた借金減額制度」といった広告を目にします。実は、このような広告から相談をした人が逆に借金が苦しい状況に追い込まれてしまう被害が報告されているのです。

専門家に相談したのに借金が苦しくなってしまう理由、それは専門家による不適切な助言にあります。本当は自己破産が必要な状況なのに任意整理をすすめるという事務所もあるようです。借金で困って減額や免除をして少しでも借金負担を軽くしようと思っていたのに、債務整理を専門家に依頼して逆に借金が膨らんでしまうなんて怖いですよね。

自分の借金問題に合った借金解決方法を提案してくれる事務所を選ぶには、やはり債務整理や借金問題解決の実績が豊富であったり、借金解決の口コミが良い事務所の減額診断を選ぶことは大変重要になってきます。

借金問題の解決には専門的な知識やノウハウが求められます。借金減額診断を利用する段階から、債務整理の相談や問い合わせ実績であったり、実際の借金問題解決実績が豊富であることを必ず確認しておきましょう。

不安であれば、運営元の口コミや評判を調べてみるのもおすすめです。「高額な費用を請求された」「営業がしつこい」などの悪い口コミがあれば利用を避けると安心です。

提供元が実在する弁護士事務所や司法書士事務所で身元がしっかりとしている、そして更に今までの債務整理や過払い金返還請求の実績が豊富な事務所であれば、詐欺サイトではないため怪しいものではなく、騙されるリスクは減ります。

そういった事務所の借金減額診断を利用すれば、更に下記のようなメリットも期待できます。

- 今までの経験や実績から、より現実に近い診断結果が出る可能性がある

- 減額診断を行った後に、債務整理を実際に依頼する場合スムーズに進む

- 実績がある=交渉力や専門性が高い専門家が対応してくれるため、より良い結果を得やすくなる

- 手続き後も完済までしっかりとサポートしてもらえる可能性も高い

借金相談前の無料の借金減額診断だけでは、100%の正確な減額できる金額を出すことはほぼ不可能ですが、実績豊富な事務所であれば、今まで取り扱ってきた実例や実績をもとに計算をするため、より現実に近い結果を受け取れる可能性が高まります。

また減額診断を行った後、債務整理を依頼したいとなった際に、借入状況や返済状況などのヒアリングが終わっているため手続きがスムーズに進みます。

「債務整理はどこに依頼しても一緒」と思うのは間違いです。交渉力があり経験豊富な専門家に依頼する方が、良い成果につながる可能性は高いです。

減額診断後に借金相談や債務整理をするしないに関わらず、下記について自分が「ここならその後依頼したいな!」と思う事務所の減額を利用することをおすすめします。各事務所のホームページなどで内容確認してみましょう。

- 経験豊富な専門家が在籍しているか

- 女性でも安心して相談できそうか(女性の専門家の在籍状況)

- 費用が払えそうにない場合でも相談できそうか

- 手厚いサポートや丁寧な対応をしてもらえそうか

- 診断後の相談がしやすいか

- 全国対応でいつでも相談可能かどうか

- 口コミや評判は印象が良いか、実際に利用した人の声などが確認できるかどうか

2.入力した個人情報の取り扱いに配慮している

借金減額診断を受けるためには、自身が抱える借金問題について、詳しく入力しなければいけません。個人情報の入力に、抵抗感を覚える方もいるのではないでしょうか。

だからこそ、ぜひチェックしておきたいのが「プライバシーポリシー」についてです。

- プライバシーポリシーとは?

- 個人情報保護法に基づいて作成される、個人情報の取扱い方法やプライバシーへの配慮方針を示すための指針のこと。

プライバシーポリシーが公表されていれば、収拾された個人情報が、どのように扱われるか事前に把握できるはずです。

納得した上で、安心・安全に借金減額診断を利用できるでしょう。

3.自分のニーズに合った形で情報を提供してくれる

ひと言で「借金減額診断」と言っても、その内容はさまざまです。運営元の事務所によって異なる特徴を持っていますから、自身のニーズに合ったサービスを選択しましょう。

簡易シミュレーション型のサービスでは、必要な情報をウェブ上に入力すると、その場ですぐに結果を受け取れます。匿名で利用できるツールも少なくないでしょう。

より本格的な借金減額診断になると、以下のような流れになります。

- ウェブ上に自分の借金の借り入れ状況に関する情報を入力する(※メールアドレスや電話などの個人情報含む)

- 専門家の事務所に送信する

- 一定時間待つ

- 専門家事務所からメールや電話で借金減額についての結果が通知される

こちらの場合、入力された情報をもとに、専門家が実際に借金減額の可能性や金額について計算、検討します。多少時間はかかるものの、簡易タイプよりも正確な結果を得やすいでしょう。

ただし、この情報はあくまでも「借金減額診断の結果」を受け取るものとして扱われるものです。悪用するために入手しているわけではありません。

「できるだけすぐに結果を見たい人」や「専門家から直接連絡が来るのはちょっと…」という場合には、簡易タイプを選択した方が良いですが、一方で、

- より正確な結果を知りたい

- 時間がかかっても構わない

- 簡易タイプよりもより実際の数字に近い情報が知りたい

- そのまま相談もあり得るので、専門家とつながっておきたい

と思っている方は、債務整理の実績を持った専門家がしっかりと対応してくれるタイプの借金減額シミュレーターでの診断をおすすめします。

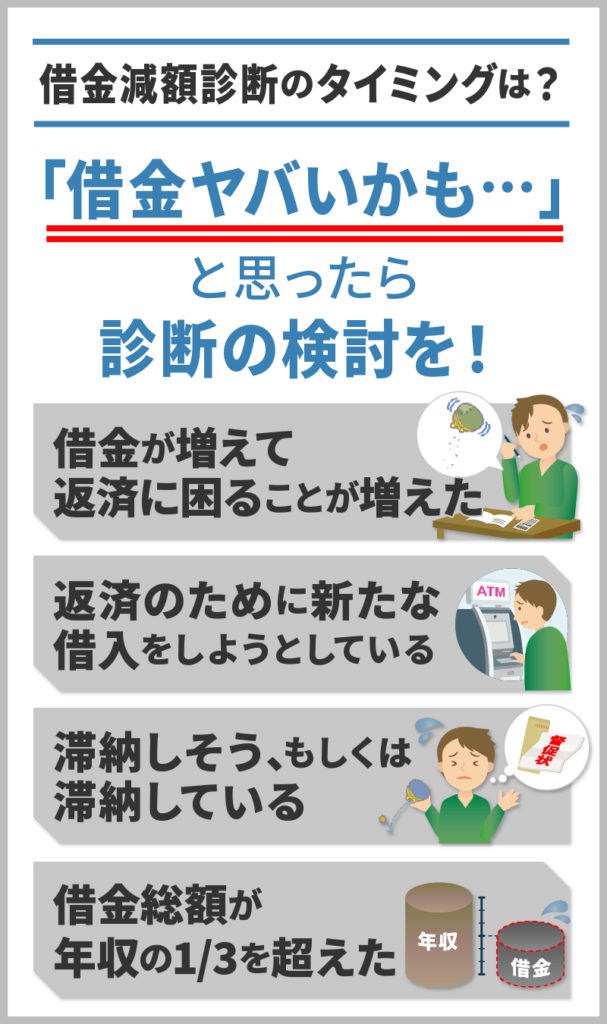

借金減額診断をするタイミングは?借金地獄に陥る前の借金やばいかもという段階から検討を!

借金減額診断は、受けるタイミングも重要です。借金問題で首が回らなくなり、借金まみれで借金のことばかり考える毎日、借金地獄でどうにもならないという状況になって思い詰められてしまう前に利用してみてください。

借金減額診断を利用するのにおすすめのタイミングは、以下のとおりです。

- 借金総額が増え、月々の返済に困ることが増えてきたとき

- 返済のために、他社から借入してそれを充てようとしているとき(もしくはすでにしているとき)

- 借金滞納してしまいそう、もしくは滞納してしまっているとき

- 借金総額が、年収の3分の1を超えているとき

家計の状況からも判断してみてください。まだ収入が増やせる、一時的に返済がきついけど来月からは収入も戻るので大丈夫!という場合は、債務整理以外にも方法がないわけではありません。

ただ、「生活が厳しい…」「生活費がもうないかも…」と感じた時点で、借金減額の道がないかどうかを探ってみるために、借金減額診断を利用してみましょう。

「今はまだなんとか返済できている」という状況であれば、自分にとってより有利な条件で借金を整理するチャンスです。ぜひ借金減額診断で、今後の道を探ってみてください。

簡易型ではなく、債務整理の依頼を踏まえて診断ツールを利用した方が良いのが、すでに借金を滞納してしまっている場合などです。

借金滞納していたり、来月には返済が滞るという場合は、臨時収入があるという場合などは別ですが、何らかの手を打たないと今よりも好転することはまず考えがたく、状況は悪化していきます。

返済期日が1日でも過ぎると、遅延損害金も発生するため、借金はますます増えてしまうため危険です。

またもう一つ、借金が年収の3分の1を超えてしまっている場合も、非常に危険な状態です。

総量規制といって、消費者金融といった貸金業者から借りられるお金の総額には上限が設定されています。それが年収の3分の1を超える金額です。それ以上貸しても返済能力がないと判断されています。つまりは「返せない危険な額」であるとも言えます。

借金減額診断のあるおすすめの弁護士・司法書士事務所をチェック

借金減額診断を運営している弁護士・司法書士事務所を紹介します。借金減額診断に必要な項目などを紹介していきます。

弁護士法人・響:24時間365日全国の相談に対応可能

弁護士法人・響は全国からの相談に対応している弁護士事務所です。債務整理の解決事例も多く、相談は何度でも無料。弁護士費用の分割払いができるのも魅力です。

弁護士法人・響の解決事例はこちらです。

- 月々の返済額を5万円→2万円に

- 借入総額

- 借入期間

- 現在の支払い状況

簡易診断後、より詳しい結果を希望するのであれば、メールアドレス、携帯電話番号、名前(匿名可)を入力し送信しましょう。

| 借金減額診断URL | https://hibiki-law.or.jp/debt/lp/sim-contact/ |

|---|---|

| 相談料 | 無料 |

| 実績 | 相談実績:43万件以上 |

| 債務整理費用 | 任意整理 着手金:55,000円~(税込) 解決報酬金:11,000円~(税込) 減額報酬金:減額の11%(税込) 個人再生 着手金:33万円~(税込) 報酬金:22万円~(税込) ※住宅有の場合は報酬金33万円~(税込) また、別途裁判所費用も必要 自己破産 着手金:33万円~(税込) 報酬金:22万円~(税込) ※別途裁判所費用が必要 |

弁護士法人サンク総合法律事務所:債務整理のプロ集団が全国の相談に対応

弁護士法人サンク総合法律事務所は全国からの相談に対応している弁護士事務所です。オンラインや電話での面談にも対応しているので、遠方でも安心して相談できます。

相談は何度でも無料なので、納得できるまで相談すると良いでしょう。公式サイトでは、借金問題の解決事例として以下が挙げられています。

- 任意整理で債務額が50万円減額

- 任意整理で月々の返済額が半額に減額

- 借金を完済しつつ過払い金の78万円が返金

- 借入金額

- 借入期間

- 返済状況

更に詳しい情報が知りたい場合は、苗字(匿名可)、メールアドレス、携帯番号が必要となります。

| 借金減額診断URL | https://mitsuba-service.com/lp/saimu_asp/asp_at3/ |

|---|---|

| 相談料 | 無料 |

| 実績 | 問い合わせ相談実績:月600件以上 |

| 債務整理費用 | 任意整理 ・着手金:55,000円~(税込) ・報酬金:11,000円~(税込) ・減額報酬:11% ・過払い金報酬:過払い金の22%、訴訟時は27.5%(税込) ※自己破産、個人再生は別途相談 |

司法書士法人みつ葉グループ:24時間相談を受付!女性相談員の相談も可能

みつ葉グループは相談者に専門チームで対応し、解決策を提案、サポートしている司法書士事務所です。家族に内緒での相談もできますし、全国エリアに対応しているので地方に住んでいても無料で相談できます。

司法書士法人みつ葉グループの解決事例はこちらです。

- 債務額135万円から100万円に減額

- 債務額が120万円から60万円に減額

- 債務額100万円が過払い金で完済、30万円が手元に残った

- 借入金額

- 借入期間

- 返済について

詳しい診断結果については、苗字(匿名可)、メールアドレス、携帯電話番号を入力して送信すれば連絡が来ます。

| 借金減額診断URL | https://mitsuba-service.com/lp/saimu_asp/asp_at3/ |

|---|---|

| 相談料 | 無料 |

| 債務整理費用 | 着手金:1社につき55,000円~(税込) 解決報酬:1社につき11,000円~(税込) 減額報酬:0円 過払い金報酬:22%(税込) |

グリーン司法書士法人:オンラインで自宅からも相談できる

グリーン司法書士法人は、相談や見積もり、着手金がすべて無料の司法書士事務所です。オンライン相談にも対応しているので、事務所に行けない方も相談することができます。

何度でも相談は無料、相談時にはどのくらい返済負担が減るのかについても無料で調べてもらうことができます。家族や職場にバレたくない人も、秘密厳守で対応してくれますし、女性専用窓口があるので女性の相談者も安心でしょう。

公式サイトにある解決事例を紹介します。

- 任意整理で返済総額を160万減額し月々の利息を0に

- 2社から合計70万円の借金があったが過払い金請求で237万円の過払い金が返還

- 現在の借り入れ金額

- 借入期間

- 返済について

更に詳しい結果が知りたい場合は、メールアドレス、携帯電話番号、苗字(匿名可)を送信する必要があります。

| 相談料 | 無料 |

|---|---|

| 債務整理費用 | 任意整理 ・着手金:0円 ・基本料金:1社あたり21,780円~(税込) ・減額報酬:0円 個人再生 ・着手金:0円 ・基本料金:330,000円~(税込) ※2社以降1社毎に+22,000円(税込) 自己破産 ・着手金:0円 ・基本料金:264,000円~(税込) ※2社以降1社毎に+20,900円(税込) |

アディーレ法律事務所:弁護士費用の分割払い、成功報酬の後払いができる

アディーレ法律事務所は、全国から債務整理についての相談を受け付けている弁護士事務所です。全国の拠点は65以上あり、所属弁護士は225名以上です。納得できるまで何度相談しても無料で、実際に依頼する際には契約前に費用をしっかり説明します。

また、15年以上のノウハウ、実績を持っており、1人ひとりに合った解決策を提案します。

アディーレ法律事務所での相談事例です。

- 過払い金770万円を獲得

- 借金総額が500万円から245万円まで減額

- 住宅を残したまま借金総額を1,000万円から205万円まで減額

- 毎月決まった収入があり一定の返済が可能か

- 元本だけで3年で返済できるか

- 18%以上の金利を取っている貸金業者と3年以上の取引があるか

- 貸金業者の大半に18%を超える金利で5年以上の返済を続けているか

こちらの診断では、その場で簡易診断結果は表示されません。生年月日と電話番号を入力して初めて診断結果が表示されます。氏名は必要ありません。

| 相談料 | 無料 |

|---|---|

| 実績 | 相談実績:57万6,566件(2022年3月18日時点) |

| 債務整理費用 | 任意整理 基本費用:44,000円(税込) 報酬金:解決報酬22,000円(税込)+減額報酬11%(税込) +過払い報酬22%(訴訟時は27.5%)(税込) 個人再生 基本費用:55万円(税込) その他費用:55,000円(税込) ※住宅ローン特例なしの場合は基本費用46万2,000円(税込) 自己破産 基本費用:46万2,000円(税込) その他費用:55,000円(税込) ※管財事件の場合は20万1,000円が別途必要 |

債務整理とは?4つの方法のメリット・デメリットや条件を詳しく解説!

借金減額診断を利用する上で、身につけておきたいのが「債務整理」に関する基礎知識です。診断のからくりを知るためにも、ぜひ頭に入れておきましょう。

最初にざっくりと説明しましたが、債務整理とは「法律のもとで借金を整理するための方法」のこと。増え過ぎた借金も、債務整理をすればチャラになったり、無理なく返済できる範囲まで圧縮したりできます。

その主な方法は、以下の4つです。

- 自己破産

- 個人再生

- 任意整理

- 特定調停

それぞれの特徴やメリット・デメリット、手続きできる人の条件を解説するので、ぜひ参考にしてみてください。

特にデメリットを踏まえて手続き依頼しないと、「債務整理しても意味がなかった」「債務整理しなければよかった」となってっしまう可能性があります。

実際に、「任意整理しなければよかった」「任意整理したけど意味なかった」といいう意見もネット上で目にします。

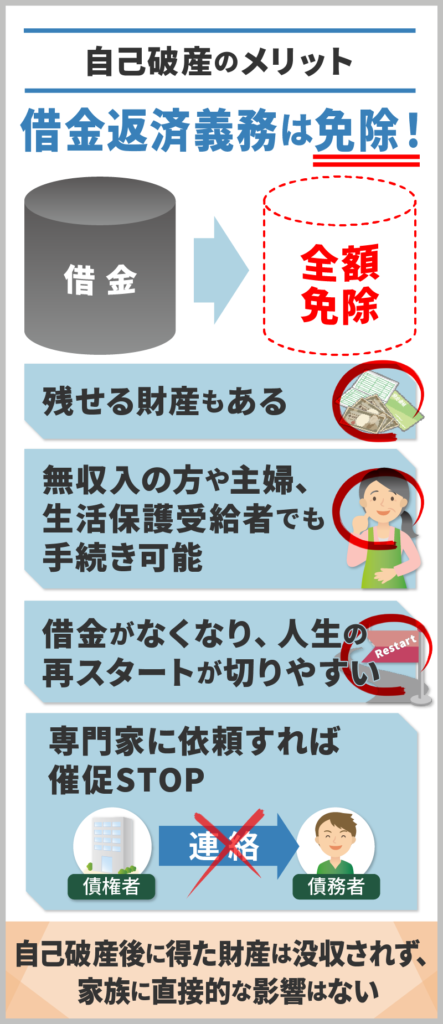

自己破産はもう借金返済できない方の手続き!収入がないときの強い味方

自己破産は、裁判所に「借金をもう返せない」という申し立てを行い、手続きを進めていく債務整理の方法です。

裁判所から免責許可が下りれば、借金の返済義務がなくなるため、「収入が途絶えてこれ以上借金が返済できない…」という場合でも、借金返済の義務がなくなるため、生活再建しやすいでしょう。

専門家に依頼すれば、取り立てはすぐにストップします!借金がゼロになるため、借金に悩む生活から抜け出すことができるという最大のメリットがあります。

もちろん自己破産にも、デメリットはあります。

- 家や車といった一定額以上の財産を失う

- 手続き費用が高額

- 手続き期間中には、引っ越しや職業・資格について、一定の制限を受ける

- 税金や養育費、公共料金などの借金返済義務はそのまま残る

- 管財事件の場合は、郵便物のチェックが入る

- 保証人に一括請求が行くため迷惑がかかる(保証人も債務整理をしないといけなくなる可能性あり)

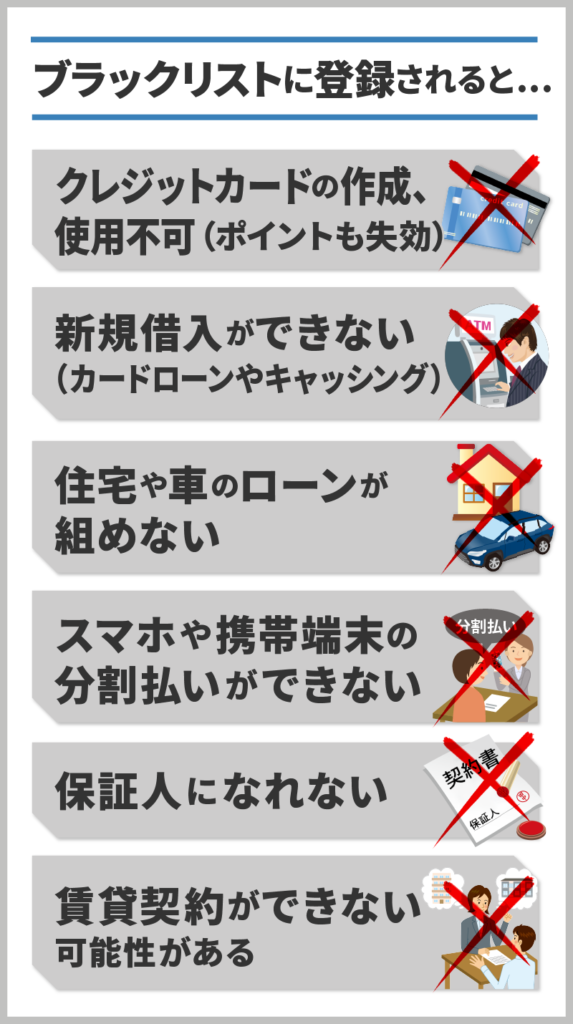

- ブラックリストに登録される(※5~10年)

ブラックリストに登録されれば、新規でローンを組んだり、クレジットカードを作ったりできなくなります。自己破産の場合、情報が消去されるまでの期間が長く、手続き後10年を覚悟しておきましょう。

また「自己破産する」ということは、「これ以上借金を支払えない」と宣言することと同意です。金融業者からは、債務者からの回収を諦め、保証人や連帯保証人からの回収へと切り替えるでしょう。

保証人がいる借金がある場合、自己破産でなく債権者を選べる任意整理を行うことで保証人への影響を避けることもできます。まずは弁護士に相談してみることが大切です。

自己破産といえば、財産を全てまるまる没収されてしまうと思い浮かべる方も多いと思いますが、実際には「すべてを容赦なく奪われてしまう」というわけではありません。

生活に必要な品物は手元に残せますし、99万円以下であれば現金もそのまま残せます。自由財産と呼ばれるものです。また手続き後の収入についても没収されません。

ただし家や車については、手元に残すのは難しいかもしれません。

自己破産するためには、以下の条件を満たす必要があります。

- 支払不能状態であること

- 免責不許可事由にあたらないこと

支払不能とは、収入に対して借金額が多すぎる状態を指します。収入がない、または非常に少ない場合はもちろん、一定の収入があっても借金額が多すぎれば対象になります。

ただ免責許可を得るのは実際には難しいということは、頭に入れておいた方が良いですね。。

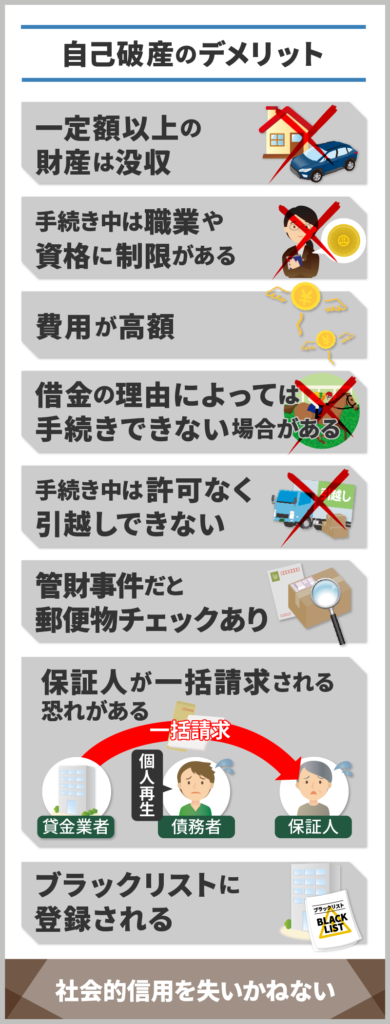

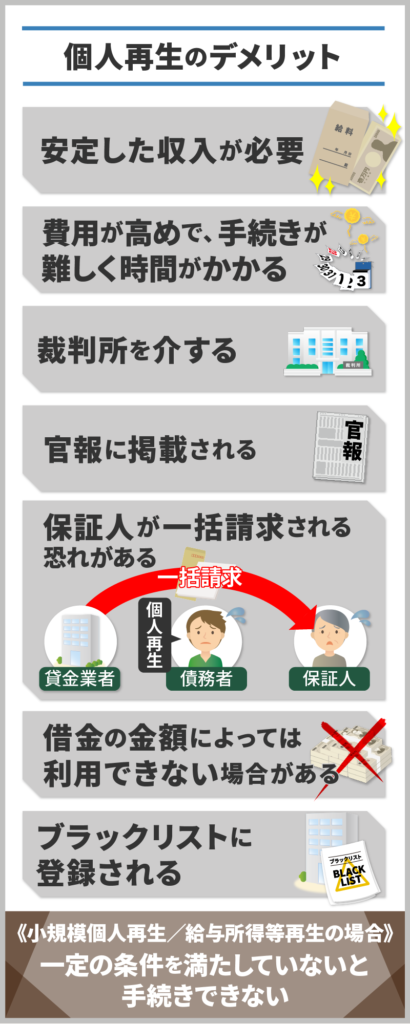

個人再生は自己破産よりもデメリットは少ないが費用が高額になる可能性が!

続いて、個人再生について解説します。個人再生も、裁判所に申し立てを行い、手続きを進めていきます。

個人再生の場合、自己破産のように借金がゼロになるわけではありません。元金を含めて借金を圧縮し、できる限り返済しつつ、生活再建を目指すための手続きです。

個人再生が成功すれば、借金は最大で5分の1~10分の1にまで圧縮できます。借金元金を含めた借金総額を減額できます。借金の理由が問われない点も、自己破産より使い勝手の良い点と言えるでしょう。

また、自己破産のような手続き中の職業制限もなく、借金の理由を問われません。

一方で、個人再生の主なデメリットは以下のとおりです。

個人再生は自己破産よりも条件が緩いものの、

- 手続き後の返済が可能なだけの安定した収入がある

- 費用が高め、手続きも煩雑で難しい、時間も必要

- 裁判所を介する手続き

- 官報に掲載される

- 保証人に迷惑がかかる

- 住宅ローンを除く借金の総額が5,000万円以下

- ブラックリストに登録される(※5~10年)

という条件を満たさなければ手続きできません。

個人再生の場合も、ブラックリストや保証人への影響を避けられません。不自由な生活を強いられ、身近な人に迷惑をかけてしまいます。

個人再生の場合、手続きに必要な書類が非常に複雑です。自分で手続きを進めていくのは、極めて難しいでしょう。弁護士にサポートしてもらうのがおすすめです。

特に住宅ローン特則を利用する場合、手続きは複雑に。より確実に再生計画案を提出し認可してもらうためには、専門家に手助けしてもらいましょう。

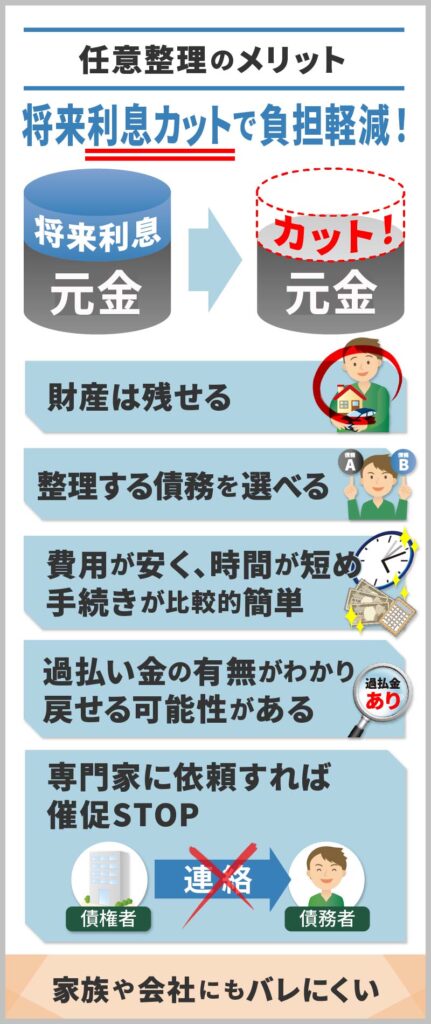

任意整理は裁判所を通さない債務整理の手続き!整理する債務も選べる!

自己破産や個人再生とは違い、任意整理は裁判所を通さずに行う債務整理です。債権者と直接話し合い、借金返済に関するルールを変更してもらいます。利息カットや返済期間の延長などを交渉します。

裁判所を通さないため、手続きの内容は非常にシンプル。費用も他の手続きよりは安く済むため、負担も少なくて済むでしょう。

ただし、自己破産や個人再生と比べて、借金減額効果は低くなります。(減額幅が小さい)

これだけ聞くと、「任意整理はメリットが少ない…」と思いがちですが、保証人に迷惑をかけずに手続きできるのは、任意整理だけです。裁判所を通さないというメリットもあります。

裁判所を通さずに任意で話し合いをする債務整理であれば、整理したい借金を自分自身で選べます。保証人がついた借金を整理の対象から除外すれば、周囲への影響は最小限にできるでしょう。

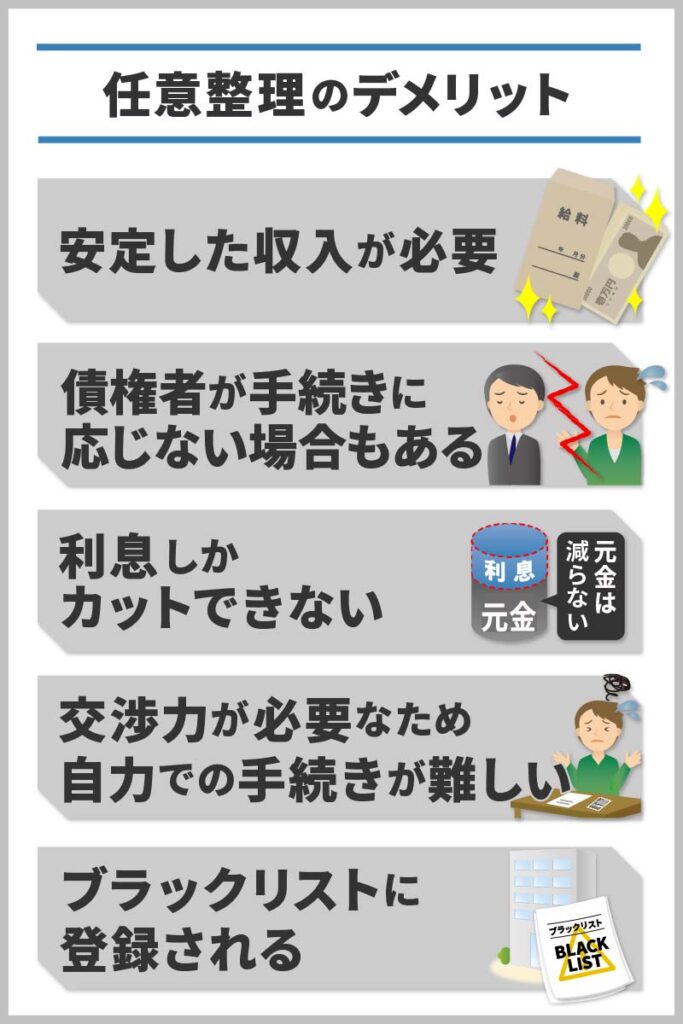

任意整理のデメリットは、以下のとおりです。

- 安定した収入が必要(返済が続くため)

- 交渉に応じない業者もある

- 利息しかカットできない可能性が高い

- 交渉力が必要!簡単な手続きだが自分でやると思った結果が得られない可能性がある

- ブラックリストに登録される(5年)

借金減額効果が低くても、やはりブラックリストには登録されてしまいます。

また任意での交渉だからこそ、「結果は相手次第」という一面があります。そもそも任意整理に応じてくれない金融業者もあるのです。

任意整理の手続きは比較的シンプルで、自分で挑戦する方もいます。しかし、任意整理の交渉にはコツがあります。交渉するのが素人の場合とプロの場合で、結果に差が出るケースもあるでしょう。

- 交渉力があれば、より良い結果が期待できる

- 周囲にバレにくい

- 過払い金で借金完済できれば、ブラックにならずに済むかもしれない

任意整理の場合も、手続き後に問題なく返済できるだけの安定した収入が求められます。

特定調停は専門家に依頼せず個人でも行える手続き!

特定調停は簡易裁判所に申し立てをして調停委員の仲介のもと、債権者と返済条件について交渉を行う手続きです。交渉で目指すのは将来利息のカットなど、任意整理と同様です。

ただし、任意整理と違うのは裁判所を利用すること、そして弁護士や司法書士などの専門家に依頼せず手続きできることが挙げられます。

特定調停のメリットを確認しておきましょう。

- 自分自身で手続きできる

- 費用が安く利用しやすい

- 時間がかかるが債権者からの請求が止まる

- 将来利息がカットできるなど借金総額が減らせる可能性がある

一方、特定調停にはデメリットもあります。

- 借金の減額効果が低い

- 債権者が交渉に応じてくれないこともある

- 調停委にが債務整理の専門家とは限らない

- 合意後に作成される調停調書の法的効力が強いため、返済が滞れば強制執行されやすい

- 過払い金請求は別途手続きが必要

特定調停最大のメリットは自分自身で手続きできるため他の債務整理手続きと比較して費用を大きく抑えられる点です。

しかし、特定調停は成功率が低い手続きであり、失敗することも珍しくありません。令和2年の司法統計によると、特定調停総数2,423件のうち、成立したのは349件です。つまり、成功率は14%程度と言えます。

交渉に失敗しても特定調停手続きを行ったことによりブラックになってしまうので注意が必要です。

特定調停を行うための条件も確認しておきましょう。

- 返済が困難な状態である

- 継続した支払いが可能であり3~5年程度で完済できる返済計画が立てられる

特定調停はメリットもありますがデメリットが多いため、利用するかどうか専門家に相談して決めることをおすすめします。

借金減額は怪しい手続きではないがデメリットのチェックは不可欠!

借金減額には様々な方法がありますが、いずれの手続きも正式なものです。怪しい、騙されるなどの心配はありませんが、どの手続きを選択してもデメリットは存在しています。

ここでは、借金減額の方法別にデメリットをまとめてみました。

| 手続き | デメリット |

|---|---|

| 借り換え おまとめローン |

・元本そのものが減額できるわけではない ・減額できるのは金利差の分だけ |

| 過払い金請求 | ・完済できなければブラック扱いになる ・完済できても社内ブラック扱いとなる |

| 任意整理 | ・減額効果が低い ・債権者が交渉に応じてくれないことがある ・取引期間が短い場合は長期分割できないことがある |

| 個人再生 | ・すべての債権者が対象となる ・同居の家族に内緒にするのは難しい ・官報に掲載される |

| 自己破産 | ・一定以上の財産は処分される ・すべての債権者が対象にとなる ・同居の家族に内緒で手続きできない ・官報に掲載される |

| 特定調停 | ・成功率が低い ・減額効果が低い |

借金減額方法それぞれのデメリットをしっかり理解した上で、自分に合う方法を選択することが大切です。

借金減額のデメリットを軽減するコツを紹介します

借金減額の方法は様々ですが、どの方法を選択してもデメリットが生じてしまいます。特に、ブラックになると新規借入などができなくなることから日常生活に影響が出る可能性は少なくありません。

ただし、借金減額のデメリットを軽減することはできます。ここでは、ブラックになったときのリスク回避方法を紹介します。

クレジットカードが利用できないな他のカードを利用しよう

ブラックになるとクレジットカードを利用・作成することができなくなります。クレジットカードが使えないけどカード決済がしたいのであれば、次の方法を検討しましょう。

- デビットカードを利用する

- プリペイドカードを利用する

- 家族カードを利用する

デビットカード、プリペイドカードは審査なしで自分名義のカードを作ることが出来ます。また、ネット通販でも利用できることも多いので、クレジットカードの代替としておすすめです。

どうしてもクレジットカードが良いのであれば、家族名義のクレジットカードに家族カードを発行させてもらいましょう。家族カードは家族の信用で発行するものですから、ブラックになっている人の信用調査はありません。

クレジットカードが利用できないならスマホ決済サービスなどを利用するのもアリ

クレジットカードを利用する代わりに、スマホ決済を利用することもできるでしょう。

- LINE Pay

- PayPay

- 楽天Pay

- メルペイ

- au Pay

信用調査なしで会員登録できることも多いので、一度チェックしてみると良いでしょう。

ただし、スマホ決済の支払い方法でクレジットカード払いは選択できません。

新規借り入れ・ローンは家族名義ならOK

クレジットカードの代替カードの際に少し触れましたが、ブラックになるのは債務整理を行った債務者本人だけであり、家族は関係ありません。新規借り入れやローンの利用が必要であれば、家族名義で行うことも検討しましょう。

ただし、保証人・連帯保証にが必要なローンの場合、ブラックになった人しか保証人・連帯保証人になれないようなら審査に通ることはできません。

借金しなければいけない状況なら公的融資制度の検討を

ブラックでも闇金は利用することが出来てしまいますが、闇金を利用すると家族にも迷惑がかかってしまう、精神的・肉体的に追い込まれる、法外金利で返済が苦しくなるなどのリスクがあります。

ブラックで借入が必要となっても、絶対に闇金は利用してはいけません。

ブラックでも、国が融資をする公的融資制度「生活福祉資金貸付制度」を利用することが出来る可能性があるため、まずは社会福祉協議会に問い合わせてみると良いでしょう。

公的融資制度は騙される心配はありませんし、連帯保証人不要で利用出来るため安心です。

公的融資制度が利用できるのは、以下のいずれかに該当する人です。

- 低所得者世帯

- 障害者世帯

- 高齢者世帯

具体的にどのような目的でいくら借入できるのか、いくつかピックアップして紹介します。

| 貸付限度額 | 利息 | |

|---|---|---|

| 「生活支援費」 生活再建までの間に 必要な生活費 |

2人以上 …月20万円以内 単身 …月15万円以内 |

保証人あり …無利子 保証人なし …年1.5% |

| 「住宅入居費」 敷金・礼金などの費用 |

40万円以内 | 保証人あり …無利子 保証人なし …年1.5% |

| 「一時生活再建費」 一時的に必要な日常生活費 就職・転職の技術習得費用 |

60万円以内 | 保証人あり …無利子 保証人なし …年1.5% |

| 「教育支援費」 修学に必要な経費 |

高校 …月3.5万円以内 大学 …月6.5万円以内など |

無利子 ※保証人は不要 連帯借受人が必要 |

一般的なローンを利用するとなれば、年18%や20%ほどの金利がかかります。しかし、公的融資制度は無利子または年1.5%などの低金利で利用が可能です。

引っ越すときは信販系の賃貸保証会社は避けるように

引っ越すときに、賃貸保証会社の保証を受けることを求められるケースがあります。信販系の賃貸保証会社の場合、個人信用情報をチェックされるため契約できない可能性があります。

信用情報機関に加盟していない保証会社を利用できる、もしくは賃貸保証会社の変更ができるかを確認すると良いでしょう。

番外編:借金減額をしても影響が出ないケースもチェック

借金減額制度を利用することを躊躇している人の中には、家族や会社・仕事に影響が出てしまうかもと誤解しているケースもあるかもしれません。

例えば、借金を減額しても以下のケースは問題ありません。

- 住民票や戸籍にブラック情報が記載されることはない

- 結婚や年金受給、選挙権に影響はない

- 家族の収入・預貯金、資産に影響が出ることはない

- 勤務先に債務整理がバレることはない(会社のローンを利用している場合を除く)

- 債務整理を理由に解雇される可能性は少ない

このように、借金を減額しても影響が出ないものもあるので、借金減額を検討するときの参考としてください。

債務整理を行った際の費用相場は?

債務整理を行うためにはどのくらいの費用がかかるのでしょうか。債務整理の費用相場を確認しておきましょう。

- 自己破産:30万円~100万円

- 個人再生:50万円~80万円

- 任意整理:5万円~10万円

- 特定調停:1社あたり1,000円程度

自己破産や個人再生の費用が高額になっているのは、弁護士費用とは別に裁判所に納める予納金が必要になるためです。弁護士費用も着手金が数十万円ほど必要になるケースもあります。

債務整理の費用に不安があるときも弁護士・司法書士に相談できる

債務整理をしたくても費用が用意できないから無理かも…とあきらめている人こそ、弁護士や司法書士に相談することをおすすめします。

弁護士や司法書士は借金減額方法についてアドバイスをしてくれるだけではなく、相談者の状況を見て支払方法などについても相談に乗ってくれます。

費用負担を軽減するためには、分割払い、後払いにするという方法があります。また、通常裁判所費用は一括払いが基本ですが、相談によっては分割払いができるケースもあります。こちらも弁護士に協力を仰ぐのがスムーズです。

どのような手続きを選択しても減額できない借金もある

借金減額制度を利用すると、借金を減らすことが出来ます。

中でも、自己破産は基本的にすべての借金を帳消しできるのですが、実は自己破産をしてもチャラにならない借金もあります。

減額できない借金としては、以下が挙げられます。

- 税金

- 年金

- 損害賠償金(悪意で加えたもの)

- 養育費

- 罰金

これらの借金は減額することはできない非免責債権なので、自己破産をしたとしても残ります。非免責債権の返済・支払いが厳しいのであれば、債権者に現状を伝えて納付猶予などを相談するようにしましょう。

また、闇金を利用して出来た借金はそもそも無効で返済義務はありませんから、減額することもできません。

闇金を利用して借金返済に苦しんでいるのであれば、弁護士、司法書士、法テラス、消費生活センター、警察などに相談するようにしましょう。

借金減額診断(借金減額シミュレーター)は借金で悩む人の強い味方!相談の足がかりに!

借金問題を抱えていても、「専門家に相談するのはハードルが高い…」と感じる人は少なくありません。こんなときには、ぜひ借金減額診断(借金減額シミュレーター)を活用してみましょう。スマホでいつでもどこでも利用できるので手間も時間も取られません。借金問題を解決するきっかけとして使ってみることをおすすめします。

簡易ツールであっても、「減額の可能性あり」という結果が出れば、勇気が持てる方も多いのではないでしょうか。その結果をもとに、弁護士や司法書士に相談できます。

専門家(司法書士事務所や弁護士事務所)の運営している借金減額診断や減額シミュレーションであれは、簡易ツールよりもより現実味がある結果を期待できます。

メリットや注意点をしっかりとチェックして利用すれば、あなたの借金問題解決の足がかりとなってくれるでしょう。ぜひ賢く活用してみてください。