年会費無料のおすすめクレジットカード11選!【2024年目的別】

コストパフォーマンスが高いクレジットカードをお探しの方には、年会費無料のクレジットカードがおすすめです。ポイント還元率が高くても年会費が高いと元を取るのが大変ですが、コストのかからないクレジットカードなら、獲得したポイントがそっくりそのまま手元に残ります。

年会費無料のクレジットカードは、初心者の方にもおすすめです。しかし年会費無料のクレジットカードも沢山種類があって、どのクレジットカードを選べばよいのか悩んでいる方も多くいらっしゃることでしょう。

今回は年会費無料のクレジットカードの中から、目的ごとにメリットの多いおすすめのクレジットカードを厳選してご紹介しますので、ぜひ参考にしてみてください。

Contents

年会費無料のクレジットカードの中にもタイプがある

クレジットカードを持っていると、カードの利用料金として年会費を取られることがあります。クレジットカードには、旅行傷害保険や空港ラウンジ利用権といった付帯サービスが付いていることがありますが、こういった付帯サービスの料金は年会費に含まれているのが普通です。

中には年会費が10万円を超えるような高ステータスカードもあり、充実した旅行保険やVIP向けの空港ラウンジサービスを利用できたりします。しかし最近では、年会費0円のクレジットカードも少なくありません。こういったコストのかからないクレジットカードには、どの様なメリットとデメリットがあるのでしょうか?

年会費無料のクレジットカードでも使い勝手は全く同じ?

中には「なぜ年会費無料でも成り立つの?」「年会費無料には何か裏があるのでは?」と、疑う方も居られるでしょう。しかし年会費が0円でも、カード会社は採算がとれますので心配は無用です。年会費がかからないからと言って、会員が他で損するようなことはありませんのでご安心ください。

もちろん年会費が無料でも有料でも、クレジットカードの決済機能に差はありません。どのカードも年会費にかかわらず、国内外の実店舗やインターネット上の決済が可能です。

年会費が無料もしくは安価なカードは、特典や付帯保険の内容が少々貧弱なこと以外には、特にデメリットはありません。つまり使用目的が決済手段だけなら、年会費無料のカードでも全く差し支えない訳です。

年会費無料のクレジットカードでも満足度は十分

実際のところ特典が少ないことさえ我慢すれば、年会費無料のクレジットカードでも全く差し支えありません。ハードユーザーの中には、「クレジットカードは年会費無料のもので十分」と言い切る方もいるぐらいです。

そして特典の少なさも、複数のカードを持つことで補うことが可能です。利用先に応じて複数のカードを使い分ければ、常にお得な状態をキープできるのです。

これからご紹介するのは、すべて年会費が無料のクレジットカードです。ただし、年会費無料と謳っているクレジットカードでも、条件次第で有料になることもありますので注意が必要です。

- 無条件で年会費無料

- 条件達成で年会費無料

- 初年度だけ年会費無料

年会費無料と思って入会したのに、暫くしたら年会費が引き落とされている・・・なんてことは避けたいものですよね。では、クレジットカードの年会費のタイプについて、詳しく見ていきましょう。

無条件で年会費無料のクレジットカードが使いやすい

年会費無料のクレジットカードを選ぶなら、無条件で無料になるものが便利です。条件などについて考える必要がないため、複数のクレジットカードを持つ場合でも、よけいな手間がかかりません。昨今はブランド力の高い三井住友カードやJCBからも、年会費無料のクレジットカードが発行されています。

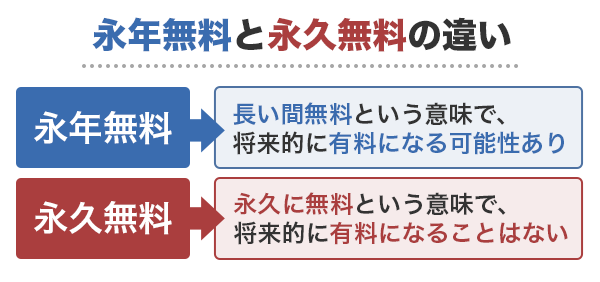

こういった年会費無料のクレジットカードを選ぶ際は、念のため、公式サイトの文面も確認してみてください。「永久無料」と書かれている場合は、クレジットカードを持ち続けている限り年会費が発生しません。

永久無料と似た言葉で「永年無料」と記しているクレジットカード会社もありますが、こちらは意味が微妙に異なります。永久(永遠)ではなく、永年(長い年月)無料というだけなので、後から年会費有料に変更されてしまうかもしれません。

実際に、SBIレギュラーカードのように、公式サイトに永年無料と表示されていたのに、後に有料に改悪されたケースがあります。

年会費に限らず、クレジットカードのサービス内容は突然変更される可能性があり、永遠にそのままとは限らないのです。

ただ年会費無料と書いてあるだけのクレジットカードも、後になって年会費有料に変えられる可能性が否定できません。詳しくは、クレジットカードの規約の年会費の項目を確認してみてください。

条件達成で年会費無料のクレジットカードは使い方次第でお得

また通常は年会費有料であるが、「一定の条件達成」で年会費無料になるクレジットカードもあります。条件としてよくあるのは、次のようなものです。

- 年に1回以上クレジットカードを利用する

- 年に○○万円以上クレジットカードを利用する

つまりクレジットカードを使えば年会費無料になるため、使い方によっては実質的に年会費無料のクレジットカードと全く同じに扱うことができます。たとえば電気料金をカード払いに設定すれば、年会費は実質的に永年無料となります。

ただし条件達成時にどのくらいの期間年会費無料になるのかは、カードによって一定ではないため注意が必要です。

よくあるのは、条件達成した年の翌年だけ年会費無料になるというものです。この場合は毎年カードを使い続けない限り、年会費が発生する恐れがあるので注意が必要です。

また一度条件達成してしまえば、年会費有料から永年無料に切り替わるタイプのクレジットカードも存在します。

初年度だけ年会費無料のクレジットカードには要注意

入会した年だけ年会費が無料になるクレジットカードもあります。このタイプは、実質的には年会費有料のクレジットカードとあまり変わりません。この場合、次年度からは年会費の請求が始まりますので注意してください。

ただし、初年度無料というサービスしかないクレジットカードは数が少なく、大抵の場合、条件達成で2年目以降も年会費無料になります。

逆に条件達成で年会費無料というサービスしかないクレジットカードも、まずありません。条件達成型のクレジットカードは、通常、初年度無料サービスが付いています。

クレジットカードの年会費を無料にできる理由

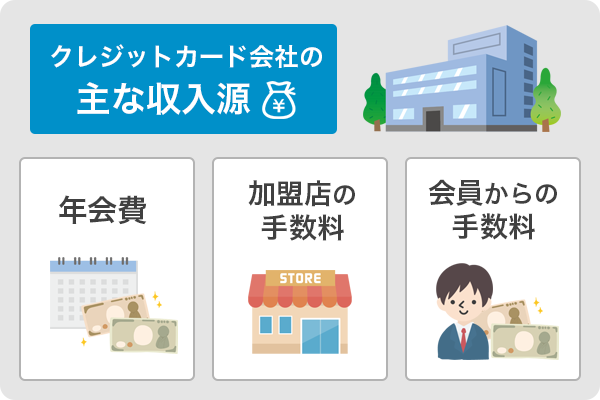

それにしても、なぜクレジットカードは年会費無料でもやっていけるのでしょうか?年会費無料のウラには何かあるのでは?と不安する方も居られますが、その心配は無用です。

クレジットカード会社は、カードを発行するだけでも費用がかかります。それに郵送代や各種人件費、カードに付帯するサービスを提供する会社への支払いなど、クレジットカード会社がカード1枚にかける費用は少なくありません。

それなのに、なぜ年会費無料にできるかと言うと、クレジットカード会社には年会費以外の収入がちゃんとあるからです。クレジットカード会社は、おもに次のような収入から成り立っています。

- 年会費

- 加盟店手数料収入

- 会員からの手数料(キャッシング、リボ払いなど)

実はクレジットカード会社にとって、会員からの年会費が占める割合はほんの一部に過ぎません。有料と言っても、よくあるのは年会費1,000円程度で、かなりの高ステータスカードでも年会費10万円程度ですから、それほど大きな収入にはならないのです。

この程度の年会費では、経費を考えるとたいした利益がでませんし、年会費収入だけでは赤字になっているケースも珍しくありません。カード会社は会員からの年会費だけでは到底やっていけないのです。

店が支払う手数料はクレジットカード会社の大きな収入源

しかしクレジットカード会社は、「店側」からも加盟店手数料として収入を得ています。お店はカード決済に対応することによって、顧客単価の増加が見込めたり、現金管理の手間を軽減できるというメリットがあります。

しかも店側からの収入は、年会費と違ってカードが利用されるたびに発生するため、その収益は膨大です。キャッシュレス決済はとても便利ですが、この様にお店が手数料を負担していることは一般に余り知られていません。

たとえば、10万円の物をクレジットカードで購入した場合、クレジットカード会社は店に対して手数料を引いた金額しか入金しません。手数料が5%なら、店には9万5千円しか入金せず、クレジットカード会社が5千円の利益を得るということです。

年会費と違ってクレジットカードが使われるたびに収入が増えるため、年会費無料にして、会員をどんどん増やしたほうがカード会社の収益が増えていきます。一方で我々会員にとって年会費無料のクレジットカードは、費用の負担が一切なくメリットしかありません。

クレジットカード会社には年会費以外にも複数の収入源がある

近年ではキャッシングやリボ払いの時に発生する手数料も、クレジットカード会社の大きな収入源です。リボ払いに関する宣伝などが増えていることからも、カード会社が会員からの手数料で利益を上げようとしているのがわかるでしょう。

年会費無料のクレジットカードでもリボ払いが可能ですが、カード会社はこれによっても収益を得ることが可能です。

カード会社が年会費無料でもやっていけるのは、この様な背景があるからなのです。

年会費無料のクレジットカードの中からお得なカードを選ぶコツ

年会費無料のクレジットカードの中から自分に合ったクレジットカードを選ぶには、次の要素について検討するとよいでしょう。

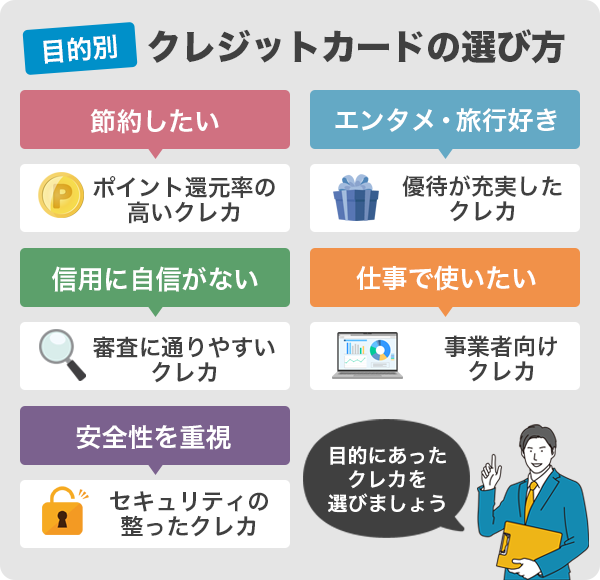

年会費無料に加えて何を選ぶかは目的によって変わる

年会費さえ無料ならどんなクレジットカードでもよい、ということはありません。年会費無料のクレジットカードの中で、さらにより良い性能のカードを選ぶべきです。ただし、どんな面に優れていればよいのかは、クレジットカードに求める役割によって変わってきます。

- 節約したいならポイント還元率の高いクレジットカード

- エンタメや旅行が好きなら優待が充実したクレジットカード

- 自分の信用に自信が無いなら審査に通りやすいクレジットカード

- 仕事で使いたいなら事業者向けクレジットカード

- 安全性を求めるならセキュリティが整ったクレジットカード

以上のように、目的を定めてからクレジットカードを選ぶと、自身に最適なカードを選択可能です。では、各目的別クレジットカードについて、さらに詳しく見ていきましょう。

還元率が高いクレジットカードなら節約効果が大きい

クレジットカード導入によって、節約を考えているなら、「ポイント還元率」が高いクレジットカードがおすすめです。

貯まったポイントは現金のように使えるため、実質的にはポイント還元率のパーセントが、そのまま商品の割引率と考えて大きな間違いはありません。

たとえば、ポイント還元率1%のクレジットカードで買い物をするなら、本来の値段から1%安い値段で商品を買えることになります。

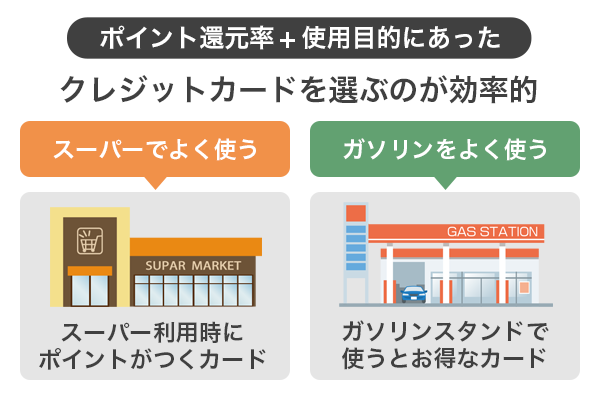

ただし、単純にポイント還元率だけを見ればよいとは限りません。基本還元率に加えて、自分のライフスタイルに合ったポイントサービスがあるクレジットカードを選ぶと、より効率的です。

たとえば、スーパーでの買い物金額が大きいなら、スーパー利用時にボーナスポイントが付くクレジットカードを選ぶべきですし、ガソリン代の割合が高いならガソリンスタンドで使うとお得なクレジットカードが適しています。これら複数のカードを使い分けることによって、常にお得な消費生活を送ることができるのです。

年会費無料でも優待が充実しているクレジットカードがある

年会費無料のクレジットカードの中にも、エンタメや旅行に関する優待サービスが充実しているものがあります。旅行することが多かったり、遊興に力を入れている人は、そういった分野の優待が多いT&E(トラベルアンドエンターテイメント)カードがおすすめです。

クレジットカードごとに、外食関連に強いもの、宿泊関連に強いものなど得意分野が異なるため、もっとも自分が利用する機会が多い店での優待が多いカードを選びましょう。

あなたが普段よく利用するスーパーやコンビニがお得になるように、特典内容を事前によく確かめることが大切です。

審査が不安な方は間口の広いクレジットカードがおすすめ

年会費無料のクレジットカードは、それほど審査基準が厳しくないのが普通です。しかし自分の社会的信用に自信がないなら、審査の通りやすさを重視してクレジットカード選ぶのがよいでしょう。

クレジットカード審査の基準については、どの会社も公開していないため、正確に審査の難易度を知ることはできません。しかし一般的には、「消費者金融系クレジットカード」と「流通系のクレジットカード」は審査の間口が広いと言われています。

消費者金融はもともと消費者金融という高リスクな金融事業をおこなっているため、クレジットカード審査でも高リスクを取り、間口が広い審査をしてくれる会社が少なくありません。現時点ではアコム、プロミス、ライフカード(親会社がアイフル)が、それぞれクレジットカードを発行しています。

また、流通系のクレジットカードの場合、カード発行の目的が集客にある為、顧客獲得に向けて間口を広げる傾向があるからです。

事業者ならビジネスカードを持っているとさまざまなシーンで便利

個人事業主の方、もしくは法人経営者なら、クレジットカードも事業者用のものを選ぶのがよいでしょう。

原則としてビジネスカードは、利用限度額を高く設定できます。数百万円程度ならクレジットカードで支払えるため、資金調達の手間を省くことが可能です。

また、ビジネスカードなら、接待用の店の優待サービスや、オフィス用品の割引、会議室の貸出サービスなど、仕事に役立つさまざまなサービスがあります。経費削減にも役立つため、ビジネスカードは作っておいて損はありません。

ほかに、プライベートの支出と事業における出費をキッチリ分けるためにも、ビジネスカードは用意しておくべきです。

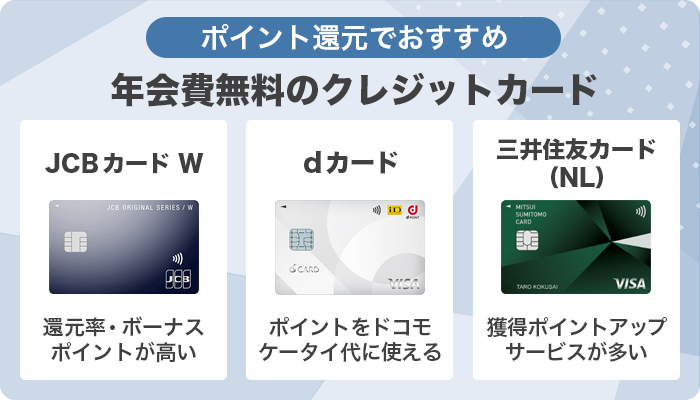

ポイント高還元でおすすめの年会費無料クレジットカード

ポイント還元率が高くておすすめの年会費無料のクレジットカードは、次の3枚です。

- JCB カード W

- dカード

- 三井住友カード(NL)

これらのクレジットカードについて、詳しく見ていきましょう。

JCB カード Wは基本還元率もボーナスポイントも高いクレジットカード

「JCB カード W」は、JCBが発行している高還元率クレジットカードです。39歳以下の方限定のハイスペックカードで、年会費が無料とは思えないほど特典も充実していて、還元率が高い点がメリットです。歴史あるJCBで年会費無料のクレジットカードが作れるとはラッキーですよね。しかも還元率1%と、どこで使っても高還元ですから非の打ち所がありません。

- 還元率1.0~5.5%と高還元(※)

- セキュリティ性能が高い

- 特定店舗で獲得ポイントが増加(最大21倍)

- ポイントモール経由のネットショッピングで獲得ポイントが増加

- ポイントや現金がもらえるキャンペーンが定期的に実施されている

- 主要9都市の「JCBプラザ ラウンジ」を無料で利用可能

JCB カード Wは、基本還元率が高い上に、パートナー企業で使うと獲得ポイントにボーナスが付きます。そのため、かなりポイントを稼ぎやすいクレジットカードです。高級感あふれるJCBのプロパーカードの中で、JCBカード Wはガッツリ得できる1枚なのです。

さらに頻繁にポイントや現金を貰えるキャンペーンも実施しているため、節約効果が高いクレジットカードと言えるでしょう。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 1%以上 |

| 付帯保険 | 海外旅行傷害保険最高2,000万円 海外ショッピングガード保険最高100万円 |

参照:JCBカード公式

(※)最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

三井住友カード(NL)は獲得ポイントアップサービスが多い

先にご紹介したJCB カード Wは39歳以下の方限定のカードですので、40歳以上の方やVisaブランドをご希望の方には三井住友カード(NL)がおすすめです。ブランド力の高い三井住友カードが、年会費永年無料で持てるとはラッキーですよね。

こちらのカードはポイントが増えるプログラムが多いため、使い方によっては多くのポイントを貯められるクレジットカードです。

- 特定店舗で獲得ポイントが増加

- 家族を登録すると特定店舗で獲得ポイント増加

- 設定した店で獲得ポイントプラス0.5%

- ポイントモール経由のネットショッピングで獲得ポイント増加

- 「Vポイント」「Visaプリぺ」「かぞくのおさいふ」のチャージでポイント還元

特に電子マネーのチャージでもポイントが貯まるのがメリットで、チャージしてから電子マネーを使うことで「ポイントの2重取り」もできます。

また、これらの店舗をスマホのタッチ決済で利用するとなんとポイント最大7%還元とかなりの高還元で利用できるとてもお得なクレジットカードです。

タッチ決済で最大ポイント7%還元

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

これらの店舗をよく利用する方には一押しの1枚と言えるでしょう。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5%以上 |

| 付帯保険 | 海外旅行傷害保険最高2,000万円(変更可能) |

参照:三井住友カード公式

(※1)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※1)Apple Watchでのお支払いも対象です。

(※1)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※1)Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

(※1)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※1)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※1)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

dカードは貯めたポイントをドコモケータイ代に使える

「dカード」は、NTTドコモが発行している年会費無料のクレジットカードです。dカードの特長としては、次のようなものがあります。

- ドコモケータイやドコモ光でポイントが貯まる

- 特約店や加盟店で獲得ポイントが増加する

- ポイントモール経由のネットショッピングで獲得ポイントが増加

- ケータイに関する保険が付帯している

- 貯まったポイントをケータイ料金に回せる

dカードは、基本還元率が高くポイントを貯めやすいクレジットカードです。特にドコモケータイを使っていたり、ネット回線にドコモ光を使っていたりする場合は、メリットが大きくなります。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 1%以上 |

| 付帯保険 | 海外旅行保険最高2,000万円(29歳以下限定) 国内旅行保険最高1,000万円(29歳以下限定) お買い物安心保険最高100万円 ケータイ補償最大1万円(購入後1年間) |

参照:dカード公式

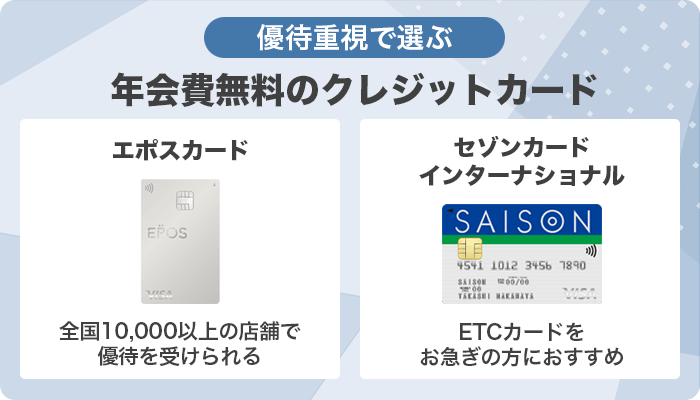

優待重視で選ぶ年会費無料のクレジットカード

優待サービスを重視して選ぶなら、次の年会費無料クレジットカードがおすすめです。

- エポスカード

- セゾンカードインターナショナル

では、優待サービスが優れているクレジットカードについて、詳しく見ていきましょう。

エポスカードは全国10,000以上の店舗で優待を受けられる

「エポスカード」は、丸井グループの子会社である株式会社エポスカードが発行しているクレジットカードです。エポスカードには、次のような特長があります。

- ポイントモール経由のネットショッピングで獲得ポイント増加

- エポスカードの関連店舗で優待を受けられる

- マルイで使うとお得(店舗、通販どちらも)

- 最短即日発行

- 特定店舗で使うと獲得ポイント増加

エポスカードはもちろん年会費永年無料ですし、流通系で審査がゆるいこともメリットです。

さらにエポスカードは、全国に10,000以上あるエポス関連の店舗で優待を受けられるのが長所です。例としては次のようなものがあります。エポスカードの優待店は居酒屋やカラオケなど使いやすいお店が多く、友達や家族とのお出かけの際には大活躍するでしょう。

| 店舗 | 優待内容 |

|---|---|

| チーズ&パスタパステル中野マルイ店 | 会計5%割引 |

| ハーツレンタカー | アフォーダブル料金10%割引 |

| 渋谷HUMAXシネマ | 映画一般鑑賞料金1,300円に割引 |

| 中高生向けプログラミングスクール Life is Tech ! School | 入塾金10,000円割引 |

上記以外にも数多くの優待が用意されていて、グルメ、旅行、レジャーなどのさまざまなジャンルで活用可能です。エポスカードの還元率は0.5%と凡庸ですが、日常的に優待を使うことによって多大なメリットを得ることのできる1枚です。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5%以上 |

| 付帯保険 | 海外旅行傷害保険最高2,000万円 |

参照:エポスカード公式

ETCカードをお急ぎの方におすすめ!セゾンカードインターナショナル

ETCカードを今すぐに手に入れたいという方におすすめのカードがセゾンカードインターナショナルです。こちらのカードはカード本体だけでなくETCカードも即日発行に対応している希少なカードで、ETCカードをすぐに使いたい方はチェックしておきたい1枚と言えるでしょう。セゾンカウンターまで足を運べることが条件ですが、クレジットカードの受け取りの際にETCカードも発行してもらえます。

- ポイントの有効期限が無限

- ETCカードも即日発行に対応

- ポイントモール経由のネットショッピングで獲得ポイント増加

- 高セキュリティのデジタルカードタイプも選べる

- デジタル発行は最短5分

優待サービスも豊富で、日本全国に使える店があります。こちらは優待サービスの一例です。

| 店舗 | 優待内容 |

|---|---|

| タイムズカー | 月額料金3カ月分無料 |

| Re.Ra.Ku | 会計より10%割引 |

| くらしのセゾン宅配クリーニング | クリーニング代2,000円割引 |

| アート引越センター | 基本料金25%割引 |

このほかにも、多数の優待サービスが常時用意されています。「セゾンカード優待のあるお店」サイトでは、グルメやレジャーなど豊富なジャンルから、地域別に優待店を検索することができます。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5%以上 |

| 付帯保険 | なし |

参照:セゾンカード公式

審査が不安な方におすすめの年会費無料のクレジットカード

審査が不安な方におすすめの年会費無料クレジットカードは、次の2つです。

- ACマスターカード

- ライフカード

では、審査の間口が広いクレジットカードについて、詳しく見ていきましょう。

ACマスターカードは独自の審査基準で間口が広い

「ACマスターカード」は、アコム関連の消費者金融系クレジットカードです。消費者金融系のクレジットカードで審査の間口は広い傾向にあります。

- 最短即日発行

- オートキャッシュバック

- キャッシング機能付帯

- 利用限度額最高300万円

- 支払い方法がリボ払いになる

「ACマスターカード」は、自動契約機で即日発行ができる便利なクレジットカードです。一定以上の収入さえあれば、正社員でなくてもカードを作れます。

また、ACマスターカードは、年会費無料のクレジットカードとしては、利用限度額が高額です。キャッシング機能も使えば、合計で800万円までこのカードで賄える計算になります。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.25%以上(自動キャッシュバック) |

| 付帯保険 | なし |

参照:ACマスターカード公式

ライフカードは優待が豊富で誕生月はポイント3倍

「ライフカード」はアイフル系列の消費者金融系クレジットカードです。そのため、こちらも他で審査落ちした人でも、作れる可能性が高いクレジットカードとなっています。また審査に通りやすいだけでなく、ポイント還元や優待などメリットの多さでもおすすめの1枚です。

- 初年度は獲得ポイント1.5倍

- 誕生月は獲得ポイント3倍

- 年間利用額が多くなるほどポイント還元率も上昇

- 新規入会プログラムで最大1万円相当のプレゼントがある

- ポイントモール経由のネットショッピングで獲得ポイント増加(最大25倍)

ライフカードは審査の間口が広いわりに、ポイントも貯めやすいカードです。特に誕生月の3倍ボーナスは便利で、必要なものを誕生月にまとめて買うようにすれば、大きくポイントを貯められます。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5%以上 |

| 付帯保険 | なし |

参照:ライフカード公式

事業主様におすすめの年会費無料の法人クレジットカード

事業者様におすすめの年会費無料クレジットカードは、次の2つです。

- 三井住友カード ビジネスオーナーズ

- ライフカードビジネスライトプラス

以前には見られなかった年会費無料の法人カードですが、スペックも使い心地も申し分ありません。では、事業に役立つビジネスカードについて、詳しく見ていきましょう。

三井住友カード ビジネスオーナーズは起業したばかりの方にもおすすめ

「三井住友カード ビジネスオーナーズ」は個人事業主でも作りやすいビジネスカードです。プライベートには三井住友カード(NL)を使い、事業用には三井住友カード ビジネスオーナーズを使うのがおすすめ。

2枚の三井住友カードを使い分けることにより、プライベートの支出と事業費がキッチリ分けられ、経費精算が簡単になります。

また、2つのクレジットカードを1つのアプリで管理できるため、ほかのクレジットカードと組み合わせるより三井住友カードで揃えたほうが便利です。

- 利用限度額が最大500万円

- 特定店舗で獲得ポイントが増加(2枚持ちにした場合限定)

- 三井住友カード(NL)と同時に申込みできる

- 付帯保険の内容を切り替えられる

- ポイントモール経由のネットショッピングで獲得ポイント増加

三井住友カード ビジネスオーナーズは、申込時に登記簿謄本や決算書の提出が不要です。それだけ審査の間口が広いビジネスカードだと言えます。

しかも作りやすいカードの割に、利用限度額はしっかり500万円もあるため、急に資金が必要になった場合でも、このカードで十分に対応可能です。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5%以上 |

| 付帯保険 | 海外旅行傷害保険最高2,000万円(保険タイプを切り替え可能) |

参照:三井住友カード公式

ライフカードビジネスライトプラスは審査に不安がある事業者様向け

「ライフカードビジネスライトプラス」は、三井住友カード ビジネスオーナーズよりもさらに作りやすいビジネスカードです。消費者金融系クレジットカードのため、間口が広い審査がおこなわれています。

実際、審査が厳しいビジネスカードは、申込時に決算書や登記簿謄本などさまざまな書類が必要ですが、ライフカードビジネスライトプラスで求められるのは、本人確認書類のみです。

ライフカードビジネスライトプラスの特長は、次のとおり。

- 利用限度額最大500万円

- 弁護士による無料法律相談サービス(1時間)

- ホテルやジムなどの優待プログラム

- 旅行の予約サービスがある(国内も海外も)

- 海外アシスタントサービスがある

上記以外に、選んだ国際ブランドによってビジネスサービスを受けられます。Mastercardを選んだ場合はMastercardビジネスアシスタントを、VISAを選んだ場合はVISAビジネスオファーを利用可能です。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5%以上 |

| 付帯保険 | なし |

参照:ライフカード公式

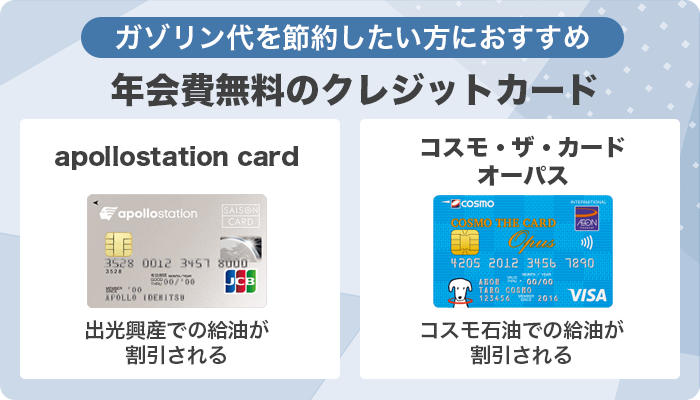

ガゾリン代を節約したい方におすすめのクレジットカード

ガソリン代を節約したい方におすすめのクレジットカードは、次の2つです。

- apollostation card

- コスモ・ザ・カード・オーパス

では、ガソリンスタンドで役立つクレジットカードについて、詳しく見ていきましょう。

apollostation cardを使えば出光興産での給油が割引される

「apollostation card」は、出光興産系列のサービスステーション利用時にお得になるクレジットカードです。ガソリン代が安くなるため、毎月の走行距離が多い人は作っておいて損はありません。

apollostation cardには、次のような特長があります。

- ガソリン代、軽油代が1リットル当たり2円引き

- 灯油代が1リットル当たり1円引き

- 年会費550円(税込)のオプションを付けると最大で1リットル当たり10円引き

- 5月のガソリン代、軽油代が1リットル当たり3円引き(WEB明細利用時のみ)

- 年会費825円(税込)でロードサービスに入会可能

apollostation cardは年会費無料で作れるため、ガソリン代を安くするために作ってみてもよいでしょう。ただしガソリン代以外のサービスはほとんどないため、もう1枚別のクレジットカードも持っておいたほうが便利です。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5%以上 |

| 付帯保険 | なし |

コスモ・ザ・カード・オーパスはコスモ石油での給油時に割引される

「コスモ・ザ・カード・オーパス」はイオン銀行が発行しているクレジットカードです。こちらのカードを使うと、コスモ石油での給油時に割引してもらえます。

- 入会後3カ月の間給油時に1リットルにつき10円値引き(最大50リットル)

- コスモ石油で会員特別価格での給油が可能

- 特定店舗で獲得ポイントが2倍

- 毎月10日は獲得ポイント2倍

- 毎月20・30日はイオン、ビブレ、マックスバリュの買い物代金が5%割引

コスモ・ザ・カード・オーパスは、ガソリン代が安くなるだけではなく、イオン系列の店で使った時にもお得になります。

| 項目 | 詳細 |

|---|---|

| 年会費 | 無料 |

| 還元率 | 0.5%以上 |

| 付帯保険 | ショッピング保険最大50万円 |

年会費無料のクレジットカードを選ぶ時の注意点

年会費無料のクレジットカードを選ぶ際は、次の点に注意しましょう。

- 年会費無料のものが得とは限らない

- 年会費無料から年会費有料に切り替わることがある

- 本体が年会費無料でも追加カードは有料の場合がある

では、年会費無料のクレジットカードを選ぶ時に気をつけたいポイントについて、詳しく見ていきましょう。

年会費無料が得かどうかトータルでの試算してみる

年会費無料のクレジットカードが、金銭面でもっとも得とは限りません。たとえば、年会費が有料でも、ポイント還元率が高いクレジットカードなら、利用金額次第で有料のカードの方が得になることもありえます。

また、海外によく行く方は、年会費が有料でも、ホテルなどの優待割引によって元が取れてしまうことが珍しくありません。

とにかく年会費無料のものを選ぶのが得と決めつけずに、さまざまな面から検討して、クレジットカードを選ぶのが賢明です。

カードが切り替わって年会費が有料に変わることもある

一部のクレジットカードは、年数がたつと自動的に別のカードに切り替わります。そしてカードが切り替わった際に、年会費が無料から有料に変化してしまうことがあるのです。

たとえば、学生専用のクレジットカードは、学校を卒業すると使い続けられなくなるのが普通。この時、年会費無料の学生カードから、社会人向けの年会費有料のクレジットカードに変わってしまうことがあります。

カードの切替についは規約に書いてあるため、同じクレジットカードを使い続けられるのか、事前に確認しておきましょう。

年会費無料のクレジットカードでも追加カードの費用まで無料とは限らない

クレジットカード本体が年会費無料でも、ETCカードや家族カードといった「追加カード」に費用がかかることもあります。

特に自動車に乗っている方は、ETCカードの発行費用や年会費が無料か確認しておきましょう。ETCカードにかかる費用はカード会社によって異なります。

- 三井住友ETCカード:ETCを年に一回以上利用すれば年会費無料

- 三菱UFJニコスETCカード:新規発行手数料として税込1,100円

- セゾンETCカード:年会費/発行手数料いずれも無料

年会費無料のクレジットカードのデメリット

年会費無料のクレジットカードには、次のようなデメリットもあります。

- カードの利用限度額が低い

- 付帯サービスが劣っている

- ステータス性が低い

では、年会費無料のクレジットカードの弱点について、詳しく見ていきましょう。

クレジットカードの利用限度額が低い傾向がある

意外に気をつけていない方が多いのですが、「利用限度額」はクレジットカードで大切な要素の1つです。利用限度額が低いと、通信費や光熱費などだけで枠を使ってしまって、ショッピングに使える金額があまり残らない、といったことが起こります。

年会費無料のクレジットカードは、原則として利用限度額が低いため、使い勝手がよくありません。

ただし年会費無料のクレジットカードでも、長期間使い続けていけば、信用が高まって利用限度額を上げてもらえます。

上級カードに比べて付帯サービスが少ない

年会費が有料のクレジットカードの方が、付帯サービスが優れています。コンシェルジュサービスのように、有料カードにしか付いていないサービスも存在します。

また、有料カードの付帯サービスを使った場合と、無料カードで付帯サービスを使えなかった場合を比べると、有料カードを使ったほうが得になることも珍しくありません。一般に年会費の高いカードは、空港ラウンジサービスや旅行保険など海外旅行に役立つ特典が豊富です。

たとえば、年会費が1,000円かかるとしても、ホテル料金割引サービスがあって、宿泊費が5,000円安くなるなら、有料カードを選んだほうがトータルで得になります。付帯するサービス内容を確認の上でクレジットカードを作るのがおすすめです。

年会費無料のクレジットカードはステータス性が低い

年会費無料のクレジットカードは、年会費が高いクレジットカードと比べてステータス性において劣っています。クレジットカードのステータスを全く気にしない人も多いのですが、実は意外と見られているので注意が必要です。

ある程度の年齢に達していたり、事業をおこなっていたりする場合は、年会費有料の高ステータスカードを持っていたほうが、信用の面でプラスになることが多いでしょう。

日本では、クレジットカードのステータス性はそれほど重要視されていませんが、海外ではクレジットカードの格が信用を決めることが多いため、海外によく行くなら高ステータスを1枚は持っていたほうが安心できます。

年会費無料クレジットカードを使いこなせばメリットが大きい

年会費無料のクレジットカードの中には、一定の条件を達成しなければ年会費が有料になってしまうものもあります。

しかしそういった条件付き年会費無料クレジットカードは、サービス内容に優れている場合が多いため、条件を簡単に達成できるなら、あえて狙っていくのも悪くありません。

年会費が無料ということは維持コストが一切かからない為、持っていることによるデメリットがないということです。

そのため、複数の年会費無料クレジットカードを作って、目的別に使い分けると得られる利益が大きくなります。すでにクレジットカードを持っているという方でも、役に立つクレジットカードがないか探してみるとよいでしょう。